作者:钟政昊

发布时间:2020年11月25日

网络来源:智堡

纵观历史,私人货币来去匆匆。其兴也勃焉,其亡也忽焉。存亡的关键问题一直都是如何支撑货币的价值。

在私人货币发行中,发行方一开始总是以足额资产为抵押,坚定地承诺会支撑货币价值,并制定“有约束力”的规则。但历史告诉我们,利润最大化的诱惑会开始侵蚀发行者对货币价值的承诺,最终被治理失效所压垮。

国际清算银行和荷兰央行经济学家Jon Frost、Hyun Song Shin和Peter Wierts通过钩沉阿姆斯特丹银行兴衰的史实,清晰地为我们展现了这一点。

阿姆斯特丹银行最初发行的荷兰盾与“稳定币”有诸多相似之处。商人把贵金属硬币存入银行,银行以此为担保发行存款。彼时殖民贸易方兴未艾,存款可以方便且低成本地进行大额结算。存款的价值由资产担保来背书,因此这种由贵金属支撑的货币不仅可以作为记账单位和支付手段,还可以作为价值储存手段。

随着其在支付体系中发挥的作用越来越大,阿姆斯特丹银行不可避免地开始以透支的形式提供结算流动性,“刚性”稳定币渐渐向“弹性”稳定币演变。不仅如此,在18世纪70年代末,由于治理不健全以及外部压力,该行大量地向其最大的客户荷兰东印度公司提供直接贷款,进一步背离了自己的经营宗旨。随着荷兰在殖民争霸中的失败,大量贷款变为不良资产,银行的信誉和抵押品质量逐渐下滑,公众对其货币的信任也逐渐消失。

虽然稳定币的话题一直不乏时彦的垂注,但这段历史的回响依然可以为数字化的明天带来借鉴。货币治理的关键在于确保一个灵活的体系,既能满足支付需求,又足够强劲,以确保市场信心。两个需要铭记教训是:

其一,“刚性”稳定币的结构有其固有的缺点,不适用于广泛使用的支付基础设施。如果稳定币发行方坚持他们的治理规则(如100%抵押),那么他们只能提供有限的结算流动性。在批发支付系统中,“刚性”稳定币只可能是央行货币的糟糕替代品。在这个意义上,阿姆斯特丹银行从“刚性”转向“弹性”是一种自然的选择,也是它逐渐具备央行雏形的体现。

其二,虽然拥有强大声誉的机构有更多回旋余地,可以向体系注入必要的灵活性,但总有一个不应超过的极限。即使是一家由非盈利实体经营的稳定币,也不足以稳健到可以抵御破坏治理结构的力量(例如过分逐利)。阿姆斯特丹银行最终让位于拥有更明确财政支持和主权背书的现代央行,亦是历史的必然。

为此,货币管理需要将可自由支配的信贷权和适当的财政支持相结合。目前看来,建立在央行货币现有治理基础上的央行数字货币(CBDC),更适合填补这一空白。

阿姆斯特丹银行的兴衰史

阿姆斯特丹银行(Bank of Amsterdam)是由阿姆斯特丹市政府在1609年建立的一家公共转帐银行或支付银行。其所有权完全归属于市政府,但治理架构由三名(后来是四名)委员组成,这些委员通常由商人或市议会的现任或前任议员出任,每次任期一年。

阿姆斯特丹银行是在17世纪早期金属硬币大量流通的背景下建立的,时人故意以贱铜铁入贵金银,硬币有核验之繁及贬值之虞。因此,银行在创立伊始,就被授权检查所有流通货币的汇兑比例(agio,指当时不同货币的溢价,比如市值和面值的价差)以及硬币使用的混淆。顾客可以将各类贵金属硬币存入银行,银行鉴别其质量并保证其价值。存入后的账户余额被记录在一个中央分类账上,继而不同账户持有人之间可以不费成本地转账,或者支付少量费用后就可以提现出来。在这种情况下,阿姆斯特丹银行的账户为国内和国际贸易提供了一种统一的批发支付方式。

阿姆斯特丹银行账户余额(或称银行荷兰盾Bank guilders,以别金银硬币荷兰盾)与现代的稳定币(stablecoins)方案有很大相似之处。这家银行资产负债表的结构通常很简单:负债端为活期存款账户,通常是由商人出于结算需求开设(最初大约有700个账户,1720年增加到近3000个)。在资产端,银行根据其章程只保存贵金属,如金银币(那个时代的安全资产)。阿姆斯特丹银行发行以金银铸币为抵押的存款,并通过存款间的转账结算支付。

随着时间的推移,阿姆斯特丹银行渐渐履行了现代中央银行的职能,其存款也具有了法定货币的属性。纵观其整个历史,银行开始逐渐脱离严格的100%抵押规则,并从事现代央行所熟悉的流动性操作,以及直接放贷。

例如,早在1615年,阿姆斯特丹银行就向荷兰东印度公司(VOC)提供贷款。随着时间的推移,这种以透支(overdrafts)为形式的贷款成为常态。允许VOC透支弥补了经常与贸易公司船舶出海归航有关的付款时间差,从而为贸易活动提供了周转所需的营运资金。在这种情况下,透支与现代中央银行在批发支付系统中起到的清算平滑功能类似。此外,贷款利息也是银行的重要收入来源,一般分配给市镇当局。

另一个重要的分水岭是1683年,阿姆斯特丹银行于是年结束了存款可兑换成硬币的政策。这是决定性的突破,即存款不再由单独备付的金银币全额支撑,而是由整个机构的总体信誉支持。从这个意义上说,1683年是决定性的一年,阿姆斯特丹银行从一个稳定币发行者转变为一个法定货币的发行者。

然而,从稳定币到法币的转变并不是完全彻底的。在结束存款可兑换成硬币的同时,银行推出了一个单独的“接收系统”,允许硬币持有者向银行出售他们的硬币,并在一段固定的时间后(通常是6个月)以少量的费用回购相同的硬币。在此期间,硬币卖家将有权向银行提出开设存款要求,而收到的硬币将被指定(备付)以备将来提取。质言之,通过以金银币为抵押品提供银行荷兰盾,阿姆斯特丹银行的“接收系统”类似于现代的回购协议。随着这一政策的改变,阿姆斯特丹银行从“刚性”稳定币转变为“弹性”稳定币,将可兑付性与法币性相结合。

此外,还要注意,与“刚性”稳定币不同,“弹性”稳定币意味着银行拥有了货币创造的能力。通过贷记卖方(金银币持有者)存款账户来购买金银币,意味着银行可以通过直接购买硬币来增加银行发行货币的存量,就像现代央行可以通过资产购买计划和量化宽松(QE)来增加基础货币一样。

这种由“刚性”向“弹性”的转变可以从下面例子看出。随着1672“灾难年”(是年英法两强联合明斯特大主教和科隆大主教纵兵夹击荷兰,颇具四面楚歌之势)的冲击,荷兰仍陷入了全面混乱与恐慌当中,许多人都在想尽办法逃离,存款从阿姆斯特丹银行迅速流出,贵金属储备从1671年的800万荷兰盾下降到1673年的200万,资产负债表也随之缩减。这突显了早期阿姆斯特丹银行作为一个“刚性”稳定币机构的性质,即资产负债表的规模被动地由储户的行动决定。

在随后的几十年里,很大程度上由于其新的结构(取消直接兑换硬币和“接收系统”),银行的业务迅速增长,账户余额在1721年已上升到的2890万荷兰盾,利润总体上也相当稳定(下图),市政贷款被免除还为市政府提供了额外的收入。然而,这种利润分配妨碍了银行建立资本金缓冲。

图1 阿姆斯特丹银行的的资产和盈亏

阿姆斯特丹银行在面对1763年的恐慌时表现出的韧性,进一步巩固了它的信誉。在英法七年战争结束时,一场恐慌笼罩了商业票据和承兑贷款市场,该市场曾被用来将资本从阿姆斯特丹引向资本匮乏的新兴地区,如普鲁士。阿姆斯特丹银行在这场危机中承担了最后贷款人的职能,通过接受更广泛的抵押品和公开市场操作提供了紧急流动性。这一事件再次帮助提振了人们对该行的信心,并进一步推动其朝着“弹性”稳定币的结构迈进。不过,虽然银行的资产负债表在这一时期扩张——1764年达到3090万荷兰盾的账户余额峰值——但资产仍主要以贵金属为主(图1红色部分)。

由此得之,自此失之。阿姆斯特丹银行的信誉及其成功可能也是其最终毁灭的祸根。1770年代末,在与英国称霸战争所带来的经济压力下,银行开始了一段更加严重背离初始章程的时期,以持续和不透明的方式进行更大规模的贷款。以史家后见之明来看,阿姆斯特丹银行缺乏持久支撑一种法定货币所需的保障措施和治理结构。

关键事件是第四次英荷战争(1780–1784年),冲击使阿姆斯特丹银行的主要借款方荷兰东印度公司承压,其贸易运输量大幅下降,从1780年的2090万荷兰盾下降到1781年的590万(图2红色线,右轴)。在经济形势严峻且不断恶化的情况下,阿姆斯特丹银行做出了一项至关重要的决定,开始向该公司提供大规模贷款。因此,银行对该公司的信贷敞口最初上升到480万荷兰盾,虽然1781年之后银行停止了对其的新贷款,但存量贷款仍居高不下。

图2 重大时间线和荷兰东印度公司的商品贸易额

1782年5月,阿姆斯特丹银行委员们决定,将这些暂停的贷款转换为长期债券。直到1782年的这段时间里,该行稳步增加对东印度公司的借贷,未偿贷款从1779年6月的0荷兰盾上升到1783年2月780万荷兰盾的峰值。再加上向市财政部和城市贷款商会(为当地商人提供信贷的机构)提供的贷款,该行整整71%的资产是信贷(图3)。随着贷款的增加,贵金属库存从1776年的1760万荷兰盾下降到1783年的780万荷兰盾(虽然不能直接用存款兑换硬币,但在该行“回购机制”下,客户可以选择到期回购而不展期)。

图3 阿姆斯特丹银行的资产

为了在没有硬币流入的情况下为额外的贷款提供融资,银行在公开市场上通过货币创造的方式购买硬币,即贷记硬币卖家的账户余额。作为银行荷兰盾抵押品的贵金属硬币只剩其价值的40%,而到了1784年,这一比例进一步下降到33%。随着1784年5月战争的结束,银行积累了大量的信贷敞口,且很快就变成了不良资产。暂时的冲击已经变成了长期的资不抵债。

阿姆斯特丹银行失去实际偿付能力,以及市政当局拒绝对其进行资本重组,是最终导致其垮台的重要因素。尽管这些对东印度公司的贷款变成了不良资产,但由于长期以来利息利润定期分配给市政当局,银行并没有资本金来弥补这些损失。此外,它既没有现代央行的铸币税收入,也没有充足的财政支持。从现代中央银行理论的角度来看,阿姆斯特丹市的财政能力也不足以为一家已成为原始央行的机构提供主权支持。

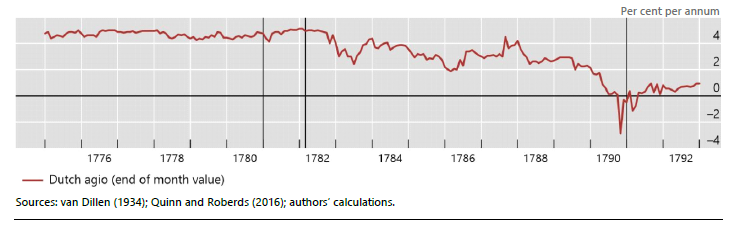

此后十年间,该行贷款敞口仍不透明,但银行荷兰盾的汇兑比例(agio)清楚地表明,市场参与者对其完全偿付能力持怀疑态度。1789年7月,随着巴士底狱被攻占,不稳定的局势蔓延到整个欧洲,汇兑比例一度下跌到2%。随后下降趋势持续,最终在1790年10月到1791年2月变为负数。直到1795年,在法国革命军入侵荷兰之后,这家银行破产的真实程度才浮出水面。新当局下令将银行账簿公之于众,贵金属库存不足昭然若揭,荷兰盾的汇兑比例随之下降到接近-3%的水平(下图)。此后,从1795年直到1820年,阿姆斯特丹银行作为一个衰朽的机构一直苟延残喘。终于,荷兰国王威廉一世于1814年创立了De Nederlandsche Bank,即今天的荷兰央行。阿姆斯特丹银行于1820年寿终正寝。

图4 银行荷兰盾的汇兑比例

殖民争霸战争的失败、荷兰东印度公司的垮台和阿姆斯特丹银行的倒闭影响深远。随着英荷第四次战争的失败,荷兰盾失去了它在国际金融中的角色,欧洲金融的重心转移到了伦敦,伦巴第街将开始上演它的传奇。

阿姆斯特丹银行的教训

从“刚性”到“弹性”稳定币发行机构

阿姆斯特丹银行肇创之时只是一家“刚性”稳定币发行机构,以一种被动的方式管理,以应对储户的行为。然而,维护一个运转良好的支付系统的必要性日益促使该行承担起类似央行操作的角色,例如维持稳定的货币价值(就像现代货币局制度一样),通过提供结算流动性来缓和季节性需求波动,以及发挥最后贷款人的作用。因此,它最终演变了成一种“弹性”稳定币发行机构,只是没有足够的财政支持。

这种提供信贷的自由裁量权使银行荷兰盾成为一种国际记账单位,并支持了全球贸易和资本流动。然而,当这种自由裁量权被过度滥用时,人们对阿姆斯特丹银行的信心最终会受到侵蚀。对该行的挤兑类似于新兴市场货币局制度的崩溃,在这种情况下,私人部门将其账户余额转换为安全资产,直到银行资产耗尽,放弃盯住汇率(agio崩溃)。

即便如此,必须指出的是,由“刚性”向“弹性”的发展是一种必然的选择。“刚性”稳定币在批发支付中效用有限,因此阿姆斯特丹银行提供“结算流动性”的操作是其在支付系统中角色的自然延伸。

“结算流动性”是指能够迅速执行支付,从而允许系统中的其他人继续履行其支付义务的能力。对于实时交易的现代大额支付系统——即所谓的实时总结算(real-time gross settlement, RTGS)系统而言,要求参与者提前准备好现金再进行结算可能会造成效率低下的延迟,并可能导致支付“拥塞”(gridlocks)。如果一个系统参与者持有100美元的现金余额,但需要执行200美元的付款,他要么需要从某个地方借款,要么延迟付款,直到有足够的现金补充,从而完成付款。在大额支付系统中,结算流动性成为潜在低效率的一个关键来源。这就是央行发挥作用的地方,它向支付系统的参与者提供透支服务,允许他们从自己在央行的账户上透支,从而完成即时支付。

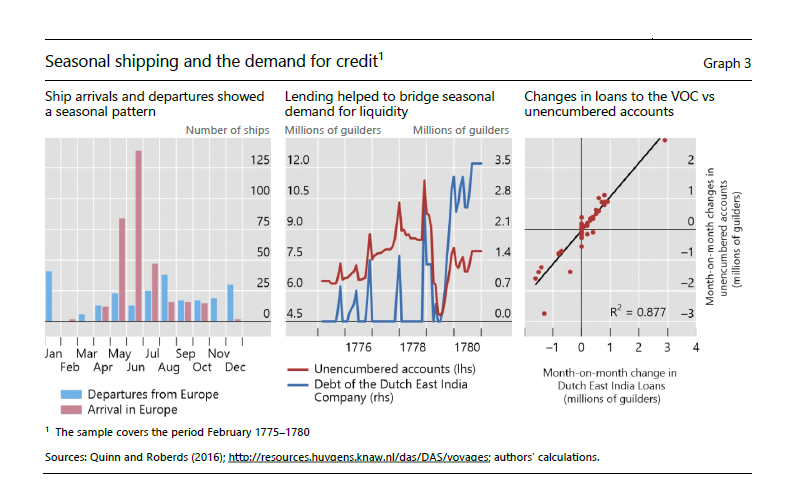

阿姆斯特丹银行提供结算流动性的行为清楚地体现在它对荷兰东印度公司的季节性贷款模式上。通常情况下,东印度公司的船只会在5月到7月之间抵达欧洲,然后在8月到1月之间装备好准备出发。因此,东印度公司对营运资金有着季节性融资需求,其信贷需求在冬季达到顶峰——此时船只刚离开,但来自亚洲、大洋洲和非洲的货物还未到达。阿姆斯特丹银行通过简单地增加(贷记)东印度公司在银行的账户余额来发放这些短期贷款,贷款余额呈现出典型的“锯齿状”季节性特征(下图)。

图5 航运季节性和信贷需求

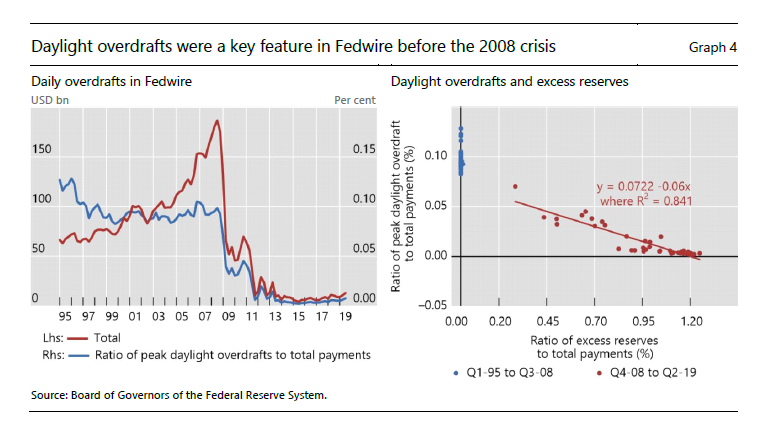

在今天的批发支付系统中,依然可以看到类似的结算流动性机制。图4显示了美联储向美国RTGS系统Fedwire提供的日间透支情况。红线显示以美元计算的日间透支高峰,而蓝线则显示日间透支高峰占每日支付总额的百分比。在2008年美联储资产负债表扩张之前,日间透支被广泛使用。不过,随着商业银行在美联储的超额准备金余额自2008年以来一直在增长,日间透支使用量已经下降。

图6 Fedwire的日间透支和超额准备金

对稳定币的镜鉴

在数字时代,阿姆斯特丹银行的兴衰沉浮再次引起人们的共鸣。尽管技术手段世殊时异,但信任仍是健全货币体系的基石。

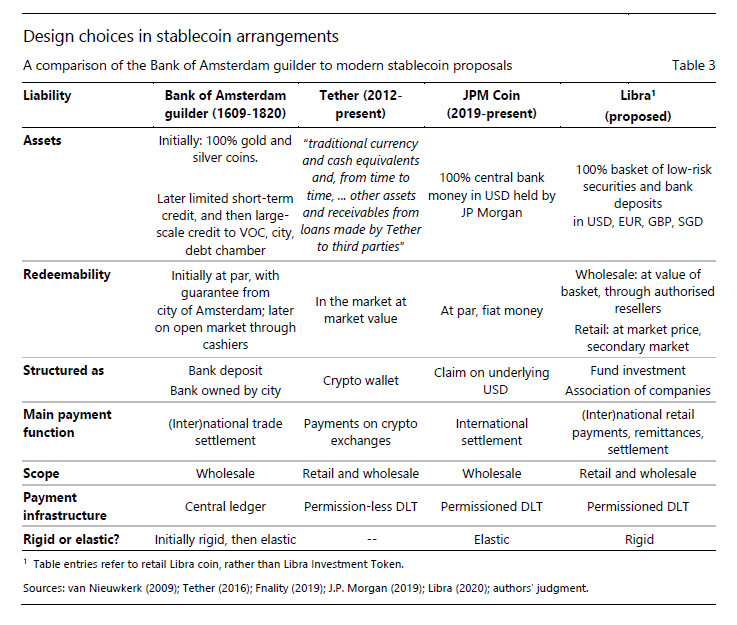

下图回顾了一些近期热门的稳定币计划,从资产、可赎回性、结构、支付功能、业务范围和支付基础设施等几个维度上与(早期的)阿姆斯特丹银行进行了比较。

图7 Tether、JPM Coin、Libra和阿姆斯特丹银行的“稳定币”比较

创造一种具有稳定价值的货币是为了促进稳定币在其创造的网络中扮演支付手段的角色。稳定币解决了比特币等私人加密货币价格波动的问题,这些货币通常以自己的记账单位计价。如前所述,在支付系统中发挥这样的中心作用可能意味着鼓励放贷。由于这些稳定币治理机制的私人性质,这些激励可能会变得更强:稳定币发行机构可以通过贷款或其他方式增加高收益资产的数量来提振其利润。

因此,稳定币持有者和管理资产的实体之间可能会产生利益冲突。以100%的抵押品来维持稳定币的价值符合持有者的利益。但是,管理者面对信贷需求可能会有降低抵押品比率的激励,因为这将增加利润。吊诡之处在于,如果治理机制足够强大,能够承受这样的诱惑,这可能反而会阻碍稳定币充分发挥其在支付系统中的作用。反过来,如果治理和监管形同虚设,那放贷最终将导致信任不断被侵蚀,并对稳定币的价值构成压力。在这两种情况下,稳定币似乎都没有充分的条件来承担中央银行在支付系统平稳运行方面所扮演的角色。

相比之下,央行数字货币(CBDC)可能不会带来同样的挑战。近年来,世界各地的中央银行已经开始研究和开发用于零售和批发的CBDC。批发型CBDC将代表金融机构获取数字货币的另一种方式,以补充现有的央行准备金。零售型CBDC将更进一步,向公众提供类似纸币和硬币的央行直接负债。两者都将建立在央行现有的治理基础上。根据本文的分析,从本质上讲,CBDC至少可以接入央行的资产负债表并获得主权支持。因此,现代央行健全的制度基础可以转移到数字时代。