作者:中本财经

发布时间:2020年1月14日

网络来源:微博

《中本嘉大咖》是中本财经全新推出的区块链大咖访谈栏目。带你直击大咖思想内核,全窥大咖崛起轨迹,笑谈比特世界风云。

本期访谈嘉宾是莱比特矿池创始人江卓尔,本期访谈主题是《2020年数字资产投资指南:在牛熊转换之际,如何准确判断市场趋势?》。

欲知前情,请阅读:

【江卓尔老师访谈文章(上)】为什么“美国对伊朗的封锁越严厉,比特币的价值越高”?

今日将推送江卓尔老师访谈文章(中)——《2020年数字资产投资指南》。

(中)

2020年数字资产投资指南

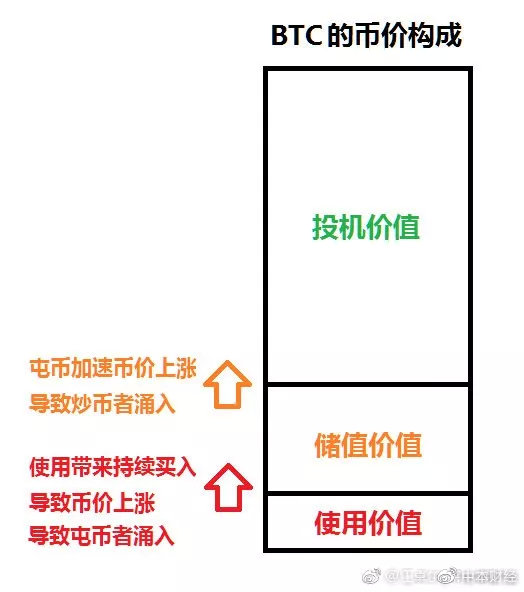

Q1:您曾指出:“比特币有1%的真实使用价值,10%的价值存储价值,90%的投机价值。”这句话的底层逻辑是什么?您怎么看待比特币的未来潜力与价值?

江卓尔:

“比特币有1%的真实使用价值”指的是比特币虽然是一个自由资产,但从当前状况来看,只有很少数的人是需要使用比特币的。比如,伊朗人,以及某些通货膨胀很厉害的国家。

比特币的经济自由其实就体现在它没有通货膨胀。当前,大部分国家的法币都在不断通胀,你一旦使用这种通胀货币,就意味着你口袋里的钱在不断贬值,不断被人偷走。比如,我曾看过一个新闻说“厦门市民陈女士曾兑换过一张44年前存有1200元的老存单。在四十四年前,这是一笔巨款,甚至可以盖两栋楼房。但四十四年后,这些存款连本带利只能兑换2684.04元,大约只相当于一名基层工人一个月的工资,只够买张床。”那两栋房和一张床之间的差价去哪了呢?实际上就是被通货膨胀剥削掉了。

所以,目前只有很少的人需要直接使用比特币。他们构成了比特币最底层的需求,即“刚需”。

“10%的价值存储价值”指的是当使用比特币的人越来越多后,有一些聪明人产生了屯币需求。

他们根据比特币总量有限且使用的人越来越多的现状,判断比特币的需求将会越来越大,且比特币的价格长期一定会上涨。

基于比特币价格长期会上涨的判断,这些聪明人开始囤积比特币。他们就构成了比特币的第二层价值,即储值价值。但这个储值价值是依赖于比特币的使用价值的。必须有人去使用比特币,构成底层价值后,其上面才能构成第二层价值,即比特币的存储价值或储值价值。

“90%的投机价值”指的是当越来越多聪明人开始屯比特币时,比特币就会以相当快地速度上涨。这时,第三波炒币的人就入场了。

这些炒币人可能并不关心比特币是做什么的,有什么价值,只是简单看到比特币的价格涨得很厉害或跌得很厉害,总之就是价格波动幅度很大。若将比特币看作是一个赌场或投机品,这将是一个非常美妙的标的。因为大部分投机品或赌场的实际波动率是不高的,你若想达到非常高的波动率,就要使用杠杆。比如,你要去投资A股,并想让A股涨十倍是不可能的,大部分牛市A股都只能涨两到三倍。你若想让A股涨个二三十倍,就必须使用杠杆。但若用杠杆,就有很大的爆仓风险。而投资比特币,无需杠杆,只要用现货,其就可能出现几十倍的波动。因此,对于很多投机者来说,比特币是一个特别漂亮的标的。

这些单纯炒币的人会疯狂涌入,他们就构成了比特币的第三层价值,即投机价值。

简单来说,起初那些真正使用比特币的少数人,构成了比特币1%的使用价值;然后,第二批聪明的屯币人入场,就构成了比特币10%的存储价值;最后,第三波炒币的人疯狂涌入,就构成了比特币90%的投机价值。

当然,需要指出的是:比特币的投机价值会随着时间的推移和比特币的成熟慢慢下降。

所以,我们往往可以看到,在一轮熊市当中,比特币可以跌掉80%—90%的幅度。比如,2014年的那一轮熊市,比特币跌掉87%;2010年的熊市,比特币跌掉85%;我们最近的这一轮熊市,比特币从两万美元跌到三千美元,跌幅为85%。基于此,我们可以预测,下一轮熊市比特币可能还是会继续跌破80%或者更多。

但我们若长期观察比特币的使用人数、链上活跃地址数、链上交易数等数据,就能看出比特币有非常高的未来潜力和价值。

Q2:近期,您发表了题为《关于减半牛市会不会来,会怎么来的问题》的热文。在文中,您指出“比特币的牛熊周期,并不是减半创造的,而是本来就会发生的”,同时您也指出“比特币每4年产出减半的设计,使得牛熊周期与减半周期形成了共振”,那您能给我们聊聊“牛熊周期”与“减半周期”之间真正的联系吗?

文章链接:《关于减半牛市会不会来,会怎么来的问题》

江卓尔:

虽然我们总说“减半牛市”,但实际上“牛市”并不是“减半”带来的。

牛市是怎么来的呢?牛市的出现是因为有越来越多的人需要使用比特币,包括用比特币进行交易,用比特币进行储值等。

目前,在全世界范围内,比特币还只是一个小众投资品。只有较少的人知道它,更少的人相信它。

长期来看,比特币的升值和它的用户数(包括使用用户、储值用户等)是成正比的。有越来越多的人入场,比特币才会呈现长期持续的上涨趋势。

但另一方面,比特币仍存在非常大的争议。从早期很多人认为它是庞氏骗局,到前一段时间很多人认为它是泡沫,诸如此类。正因为比特币有非常大的争议性,就导致其每次出现非常大的牛市上涨后,都会出现一次非常剧烈的泡沫破裂。

当然,假设中本聪一开始设计比特币时,并没有设计“减半”,比特币是缓慢产出的,就像以太坊那样,它依然会形成牛熊周期。比如,A股其实并没有减半,但还是会形成牛熊周期。

但需要指出的是:每次比特币减半都意味着比特币产量的大幅下降。比如这次减半,比特币将从每天生产1800个,降低到每天生产900个。这时,你乘以现在的币价,差不多相当于每天有一个大富豪固定买入半个亿的比特币,持续时间是永久,并且它买入这些币之后就不再抛出。

之前一段时间币价下跌,就有人推测说Plus Token是一个传销盘,里面差不多有两万个币,两万个币抛盘可能会导致币价下跌。但若比特币出现减半后,每天减产900个,每21天的减产量差不多就是两万个币。也就是说,减半之后,每经过21天,就会出现类似于买入一个Plus Token的传销盘所造成的抛压。

所以,历史上的两次比特币减半,都推动币价大幅上涨。因为减半使得比特币的供给量瞬间减半,但比特币的需求量却是长期稳定不变且略微上升的,供不应求就导致币价上涨。

那比特币的需求量是怎么来的呢?比如,某人知道比特币,研究了一下,觉得挺有意思,就开始使用。或者说研究一下,觉得比特币有升值潜力,所以就买了一些比特币,并长期存储。这些都构成了对比特币长期且持续的需求。这些需求是一个比较稳定的状态,不会某一天突然就减半。

当币价横盘横在某个位置时,我们就可以说供给和需求是差不多平衡的。之前,在矿工每天挖出1800个比特币的同时,也会有新人每天买走1800个比特币。但当矿工每天挖出的可供给的比特币突然少一半变成900个时,币价就一定会上涨。或许币价要上涨一倍,才能满足这些新人买币的需求。

因此,每一次减半,首先因为供需关系,币价必须乘以二;其次在币价上涨过程中,有些人就开始追涨买币,他们会再次将币价推高一倍。比如,上次熊市差不多横盘在1500元人民币左右,我说减半之后币价会乘以四,到6000元人民币。这次也是一样,这次减半之前,币价差不多是在7000美元左右,那么减半之后很有可能突破之前的2万美元。

所以,比特币即使没有减半,肯定也会形成牛熊波动。

另外,通过刚刚的解释,大家都了解到减半对于比特币供给量的改变。我们来做个形象的比喻。当前,我们可以把大部分投资品的价格周期波动都看成是一个秋千。它会不断地荡来荡去,有高点和低点。这个高点和低点就是牛熊周期。若这时有人固定地每四年推一下这个秋千,该秋千的周期,就会越来越接近四年一次。比如,假设之前熊市的最低点可能要到7月份,如果秋千自然荡的话,必须到7月份才到最低点。但这时,如果3月份发生减半,就相当于有人在3月份推了一下秋千,秋千的周期就会因此改变。

这也就意味着减半改变了比特币本身的牛熊周期,使得比特币的减半周期和牛熊周期形成共振。

这对于我们来说,是一个千载难逢的赚钱机会,并且是极少数可以确定的赚钱机会。

Q3:之后,您又发表了热文《现在是减半牛市什么位置&牛市见顶币价预测》。在文中,您对下一次牛市见顶币价进行了预测。您能给我们详细聊聊您判断币价走势的底层逻辑吗?

文章链接:

要做这种预测实际上是非常困难的,但我们还是可以对比特币的牛熊波动做一定的数据建模。比如,我们根据长期数据判断:使用人数的增加,使得比特币的币价上升。

那币价上涨到多少,或每一轮牛市的什么时候会出现泡沫破裂呢?我之前就给出一个结论:当币价上涨太快的时候。

比如,在熊市周期,币价是缓慢上涨的。当慢慢进入牛市周期时,有很多新人涌入,币价上涨速度就会慢慢加快。等涨到一定程度,大家的情绪就会非常高涨和狂热,这时币价就会出现快速上涨。在牛市初期币价慢慢上涨的时候,币价的上涨速度和新人的入场速度是互相匹配的。可能这一年币价上涨50%,新人也相应增加50%。但当币价涨到一定程度,开始加速增长时(可能一个月之内币价就涨了50%),新人的入场速度就赶不上币价的上涨速度,币价就开始猛跌。猛跌的原因在于新人入场速度还是维持在一个比较恒定的状态,不会因为币价的猛涨而出现加速度。

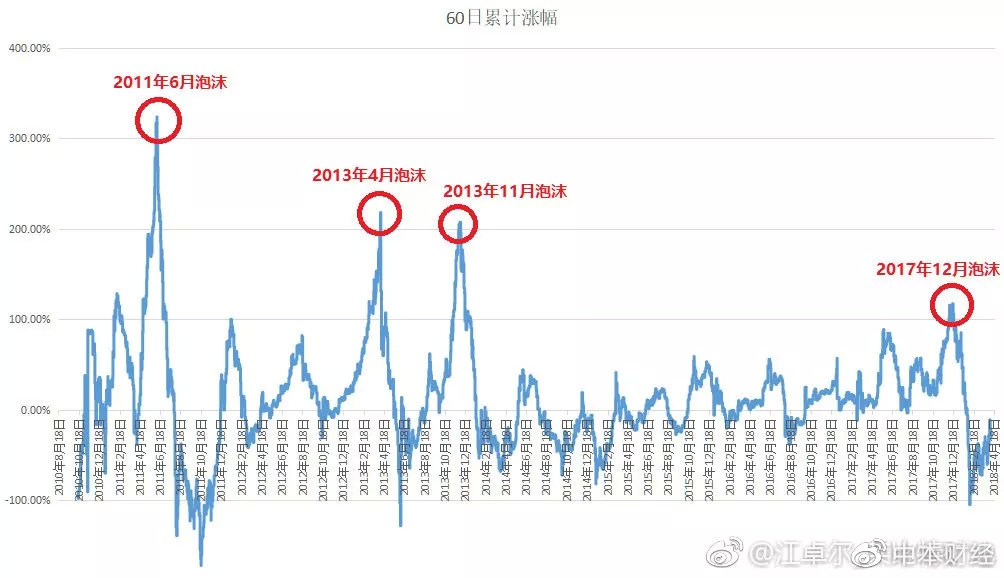

所以,我们就用数学方法去描述这个状态,并将其称为“六十日累计涨幅过高”。币价若在六十天之内累计涨幅过高,就会出现价格猛跌现象。

实际上,比特币价格上涨源于新人不断涌入。所以,它的崩盘也源于币价涨幅超过新人入场速度。

所以,我们可以建立一个非常漂亮的模型。你若看这个模型上面的几个峰值,就可以观察到:在每一次崩盘时,都会出现六十日累计涨幅过高。2011年的时候,六十日累计涨幅超过300%。然后,2013年的时候,六十日累计涨幅超过250%。2017年年底的时候,六十日累计涨幅超过150%。

同时,我们也可以观察到:随着比特币投资者的体量越来越大,六十日累计涨幅里的峰值是在不断下降的。比如,刚开始只有1万个人知道比特币。可能一轮牛市下来,这1万个人就变成了100万人。若假设现在比特币的投资者已经有1000万人,这时1000万人就不可能再翻100倍变成10亿人了,可能只涨到5000万人。此时,涨幅倍数就减小了。这个趋势就体现在六十日累计涨幅里,即它的峰值开始不断下降。

根据这个逻辑,我们就可以预言下一次牛市,币价会涨得更慢。

下面,我们把刚刚“泡沫为什么破”的逻辑进一步往下讲。

假设2013年知道比特币的人还很少,当新人涌入,且短时间内增加100倍时,这个涨幅曲线就是特别陡峭的。这就导致2013年的牛市特别短,差不多三四个月,泡沫就破裂了。

在2016-2017年的时候,新人涌入的数量有所下降,比特币的上涨速度也稍微放慢了。这时,就会出现一个有趣的现象,即币价上涨速度和新人入场速度在很长一段时间内都可以互相匹配,从2016年一直匹配到2017年年末。所以,上一轮牛市持续了两年之久。

基于此,我们预测下一轮牛市可能会比上一轮更持久,甚至有可能长达三年。也就是说下一轮牛市会出现币价涨得不快,新人入场速度也不快的情况。

非常重要的一点就是:当币价涨得不快时,牛市是不会破的。换句话说,若我们希望牛市币价涨得更高,是需要币价慢慢涨的。币价慢慢涨的时候,新人也会慢慢进来,这是一个健康的涨幅。但之前每一轮牛市周期的最后,都会出现疯狂的投资者all in或加杠杆等,导致币价疯狂飙升,这其实并不是健康的涨幅,也不会推动牛市更持久。

总之,根据比特币的底层逻辑,我给出的预言就是:下一轮牛市会持续非常长的时间,币价或许会上涨到一币10万美元,甚至一币两百万人民币(比特币与黄金总市值相等)的级别。

Q4:在《下跌趋势很可能已经结束》一文中,您指出:“趋势的主要原因是人的群体情绪。当一个消息起到反作用时,就说明趋势过头了。”那您是如何通过市场情绪判断市场趋势的呢?普通人该如何避免被情绪绑架,进行理性投资呢?

文章链接:《下跌趋势很可能已经结束》

江卓尔:

“市场情绪”实际上也是一种“阴极阳生,阳极阴生”的过程。只是很多人不理解这个过程罢了。

比如,我小时候看到一篇文章说死海的水位每年都会下降,好像是每年都会下降30厘米。据此,就有人预测:死海会在200年之内干涸掉。这个预测对不对呢?这个预测肯定是不对的。因为随着死海的水的不断蒸发,死海的面积也会越来越小,蒸发速度也会越来越慢。所以,死海最终是不会干涸的。这就是我们所说的“阴极阳生,阳极阴生”。

因此,任何东西到极致的时候都会发生反转,包括情绪也是一样的。

比如,这一轮熊市跌到3000美元的时候,投资者的情绪会极度悲观。这时,币价会被压在很低的位置,且远远低于它原本应该在的位置。这就是“阴极阳生”的过程,也类似于潮汐现象。

上次,我在微博评论一个交易所被盗事件时,提及潮汐现象。当时,某交易所被盗事件曝出后,就有人发消息开空,这时币价确实往下跌了一点儿。但跌之后,突然又开始向上拉升。这就是一个负面消息引发币价上涨的典型案例。这个案例就表明:当时的整个市场走势,可能已经发生了改变。

基于此,我提出:“趋势的主要原因是人的群体情绪。当一个消息起到反作用时,就说明趋势过头了。”

我再举一个比较有趣的例子。在2018年年底的时候,BCH跌得很惨。当时,就有人在群里问“BCH什么时候见底”。我当时就说“我觉得现在就到底了,但还是不对外说了,免得被骂”。因此,我意识到大家对于BCH的行情,已经非常愤怒以及悲观了,这就表明市场情绪已经到达一个极端。实际情况是,当时BCH确实跌到70美金就见底了,随后就反弹到200美金以上,翻了三四倍。

所以,市场的短期情绪是可以帮助我们进行短期/短线的币价判断的。但想要正确预测短期币价,还是非常困难的。我经常说“币价短期是不可预测的,短期必须问上帝”,原因就在于短期的干扰因素太多了。因为即使你知道当前市场情绪是悲观的,你也很难准确判断当前具体的市场悲观程度。况且,就短期走势而言,市场的悲观情绪与乐观情绪往往是相互交织的。

所以,这个时候,老韭菜的经验是非常重要的。换句话说,你必须经历一个完整的牛熊周期,才能较为准确地判断当前的市场情绪。比如,你曾在熊市底部,看过大家是怎样绝望的;曾在牛市顶部,观察过大家是怎样疯狂的。这样,你才有判断下一轮牛市或熊市的市场情绪的依据。

同时,我们也可以通过区块链行业相关社群、区块链相关文章及评论,以及发起情绪投票等方式,调研市场情绪,从而判断我们当前处于一个周期的什么位置。

Q5:在微博中,您多次提到“时间站在牛市的这一边”,是什么让您如此相信这个行业的未来前景?

江卓尔:

区块链带来的经济自由是一种非常宝贵的东西。经济自由会带来交易,而交易会带来财富。

就像我前面提到的中国和伊朗进行跨国贸易的例子,若中国和伊朗之间交易,是可以产生巨额财富的。我们可以获得石油,而伊朗可以获得基建。若伊朗没有能力把石油开采出来,我们还可以帮他开采。这就是“交易可以创造财富”。但若美国人插一脚阻止中伊双方的交易,我们就可以使用区块链版人民币DECP或比特币等区块链产品帮助交易的进行,推动财富的产生。

那为什么时间站在牛市的这一边呢?

首先,从较长的时间纬度去观察,我们可以看到越来越多的人进入到数字货币领域,其使用人数正在不断增加。

其次,几乎所有的法币都在不断地通胀和贬值。这时,会有一些聪明人开始寻找那些不能被增发的资产。

有些国家的法币通胀速度会慢一点儿,比如美元。它可能常年维持在2%-3%的通胀幅度,但若累计几十年或者几百年,其幅度还是非常惊人的。

另外一些国家的货币贬值速度是非常快的。特别是在通货膨胀剧烈的国家,其房产价格都是非常高的。那为什么一套房子能值那么多钱呢?原因就在于如果货币不通胀的话,大家储存财富的方式可能是存钱。我今天发了一万块工资,我有可能存五千。下个月又发一万,我就又存五千,这样,我就有一万块的财富。但你若身处在一个通货膨胀的社会里,这样的存钱方式就会特别傻。假设你的存款已经达到一百万,而每年的通货膨胀率是10%,那你的一百万每年都要贬值十万块。这时你会发现:你每年的存钱速度或许还赶不上钱贬值的速度。这相当于你白打工了。在这种情况下,一些聪明人就逐渐不存钱了,并开始寻找那些不能被增发的资产。比如,投资一线城市的房地产。

这时,通货膨胀会使得基础物质不断涨价。比如,大排面。二十年前,一碗大排面五块钱;二十年之后,一碗大排面变成二十块钱。尽管大排面涨了四倍,但房子涨的速度是超过大排面的,房子可能要涨二十倍。因为聪明人都拿钱去买了可以升值的房子。

而比特币是一个比一线房地产更加优良的资产。因为它不仅有使用价值、存储价值,还是一种生产关系工具。

生产关系工具是用来分蛋糕的。比特币就是一种生产关系工具。以前,决定分蛋糕的只有暴力,但比特币或区块链是一种有效对抗暴力的分蛋糕的方法。比如,美国再讨厌伊朗,都不能阻止伊朗人使用比特币。(与生产关系工具相关联的就是生产力工具,生产力工具是用来做蛋糕的。比如,AI就是一种生产力工具。)

总而言之,第一因为有越来越多的人要使用比特币,第二因为在很长的时间尺度之内,法币都在不断地通胀和贬值,聪明人会把他们的资产换成像房产、比特币等这类不能被增发的资产。

所以,从长时间的尺度来说,时间站在牛市的这一边。