作者:矿工召北

发布时间:2019年12月28日

网络来源:微博

离比特币减半还有4个多月,网络上对于矿业和币价的讨论又热烈了起来,大部分都是胡说八道,少部分利益相关者又避重就轻,这里就我所知随便聊聊,欢迎批评指正。

一、矿业的基本逻辑

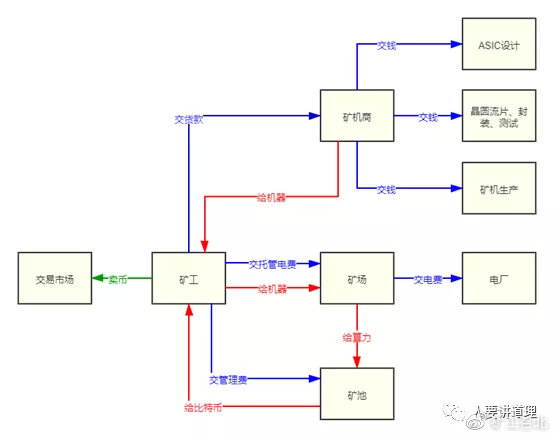

如图所示,蓝色为资金流,红色为产品流。

简单来说,矿工挖矿,需要向矿机商买矿机、向矿场交托管电费,向矿池交管理费。付出比较刚性的法币成本,然后得到比特币去卖掉,预期还会有一点收益(不管是比特币还是法币)。现在矿业有一些云算力这样的组合产品,或者有一些新的金融的工具,但是这个逻辑本质是不变的。

理解了这个图,很多误会就不会产生了。

二、热点问题的解读

1:矿机商会不会为了卖矿机拉盘?

显然不会。

(1)矿机商只有在牛市才能通过“矿机旺盛的需求“和”矿机有限的产能”之间的矛盾获取超额收益,从矿机商的角度来说,牛市不用拉盘,熊市没钱拉盘。

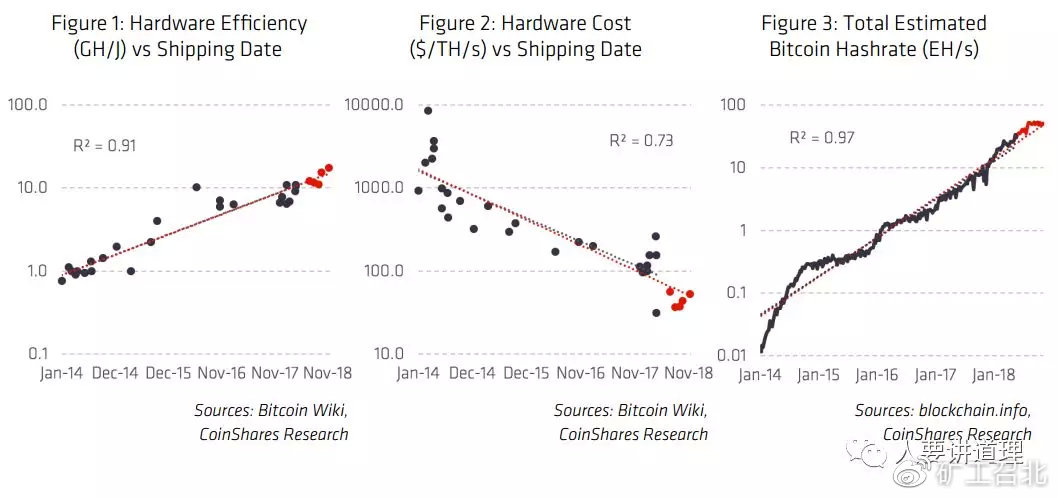

(2)比特币的生产规则是单位时间的产量是确定的,也就是存量博弈,你加了算力我就少了收益。所以矿机商的利润需要用来投入研发和流片,不断推高自己产品的能效比,才能保证自己不出局。这个类似于液晶面板行业必须持续不断更新生产线,翻翻京东方的财报就明白。

(3)即便某一矿机商有钱任性,但考虑到拉盘会让其他矿机商(竞争对手)搭便车,共享拉盘卖矿机的收益,这条路子显然也是说不通的。

2:新矿工入场对币价有提振吗?

没有。

挖矿成本高于币价,矿业就会收缩,挖矿成本低于币价,矿业就会扩张,这是小学生都应该明白的道理。矿业规模受币价影响,但是不能反过来影响币价,因为比特币的产量是恒定的,矿业的扩张和收缩既不能影响比特币的供给,也不能影响比特币的需求。

3:那新矿工入场带来的资金哪儿去了?

关注前面第一个图中的资金流,穿透来看,矿业入场资金小部分给了挖矿服务商当费用,这部分是矿场、矿池、矿机商的利润,大一些的部分给了半导体供应链(比如台积电),最大的部分给了发电厂。

再说直白一点,新入场矿业的资金的大头,都被台积电和发电厂赚了,举个例子,S17大概卖6000块钱,里面的wafer起码都要花3000(还有可能流片失败)。

4:矿机约等于看涨期权吗?

不约等于,矿机受很多因素制约。

但是如果你一定要把矿机看作看涨期权,那就要对应地把矿机商看作卖出看涨期权的一方,也就是看跌的一方,两两相抵等于0,总的来说,矿机约等于看涨期权这个说法没啥意义。

5:减半会发生矿难吗?

看怎么定义这个矿难,矿业本身就是不断淘汰落后的产能的过程。

如果比特币产出减半,同时币价不涨或者跌,成本高的矿工就会关机,对应到现在的情况就是先把各类魔改S9淘汰掉。S9淘汰掉以后,全网算力下降,我按0.38元/度的电费大概算了一下,S17/M30这种新机器的关机币价会进一步降低到2500刀以下(对应减半后的币价5000刀)。比特大陆最新的政策,买矿机送期权,也就是在5000刀(RMB 3.5万)左右就开始托底了,原因就在这里。

在比较坏的情况下,矿场可能会遇到一些问题,因为电是长期协议,矿场是一个固定投资,如果大面积关机了,这两个成本不太好处理。但是有了期权期货这样的工具,实际上大规模的矿难是很难发生的。所以你看矿业大会这些矿工乐呵呵买新矿机,别以为他们傻。他们知道有新矿机,就可以去淘汰别人,没有新矿机,就只能被别人淘汰。

当然,这里面需要观察矿业怎么运用一些金融工具,如果加杠杆盲目扩张自己的生产规模,可能就会有一些矿工在极端风险下发生资金链断裂,如果运用金融工具对极端风险去做一个保护,那就问题不大。