作者|李福星

公众号|二叠纪

微博|半兽人李福星

时间 | 2022年7月18日

低到尘埃里,从尘埃里开出花来。——张爱玲

四周前,冰糖橙价格刚俯冲到2万刀,一个周五下班时间,我在回家的地铁上用微信与朋友聊了一路行情。一个月后的今天,价格还在2万上下徘徊。

把那天的聊天记录整理一下,找了一张妙不可言的壁纸做封面,配些图表发上来,作为这段历史的记录吧。

2022年二季度,中文世界的“不可描述”,简称冰糖橙——或者你习惯叫大饼——一口气跌了六成。

上次这么个跌法儿还是2018~2019年。2019年春天,价格3000多美元,我还是个边缘从业者,刚入行四五个月,正在从零开始学习,每天在公众号写行情日报,重复表达着看多情绪。

现在,我早不接触“B圈”了,既非交易员也非分析师。这两年以来沉迷学习,很少关注市场,更没有什么交易动作,对冰糖橙的理解,也仅停留于常识。两年时间没有关注行业,(其实从来没有做到深刻关注),新发生的东西都不懂了。Blockchain行业从诞生开始,就属于互联网科技,然后是Fintech领域、文化娱乐领域——总之与我的知识背景相去甚远。

所以,这次市场下跌,外因当然是全球流动性的收缩;但内因——这几年在其中折腾的机构们、新物种们,我不清楚他们的影响力,所以并不能体会他们持有的头寸在这次行情中发挥的作用。好像已经有些大户机构被杀了祭天了。市场总是这样:人不是一样的人,事还是一样的事。

1. 跌幅很大

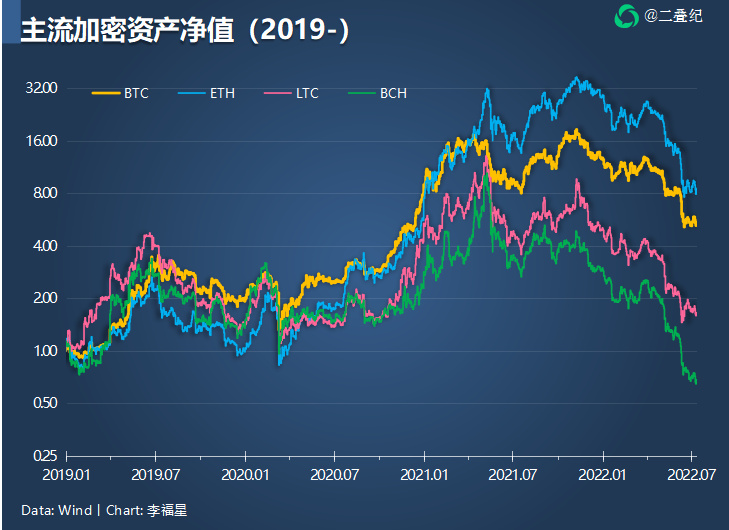

这次下跌,冰糖橙一个季度下来跌了56%,姨太币跌了65%,其他主流币也差不多跌幅。

分结构看,全市场Crypto指数下跌57%,Crypto非冰糖橙指数下跌60%,DeFi指数跌74%。

1.1 但并不特别

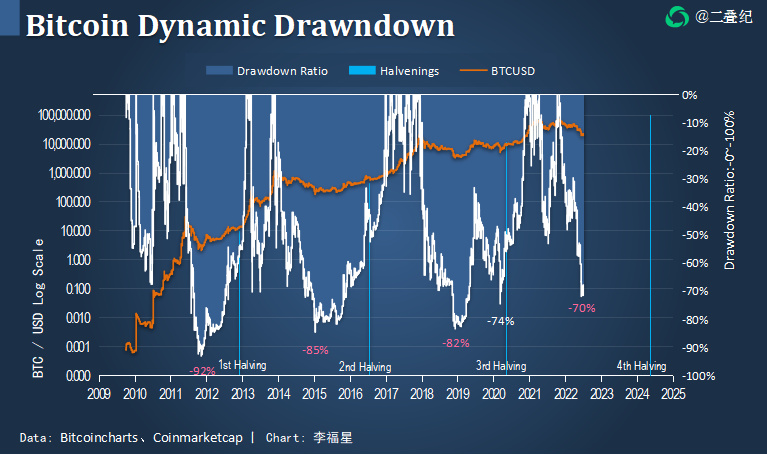

如果从2021年11月的历史高点起算,冰糖橙的最大跌幅有70%。做证券市场的人看到这个跌幅会觉得惊悚,但从Crypto历史数据看,这个跌幅平平无奇。历史上前三次熊市,最大跌幅分别是92%、85%、82%,所以这个70%还算跌得很克制

这次下跌并未超出历史经验——就是说,价格回撤还在以10为底数的1个数量级之内(10^1)。

以前三次牛市,每次都要涨1~2个数量级,也就是几十上百倍;但在熊市周期,却极少有下跌幅度超过一个数量级的时候。下跌一个数量级是跌90%,回本需要涨十倍;跌去两个数量级是跌99%,回本需要涨百倍。历史上的熊市,尚未出现跌两个数量级的案例,更没有跌三个数量级(-99.9%)的。

但是,因为这第四次牛市周期涨幅较小,只有20多倍,所以对应的第四次熊市跌幅小于前三次,似乎也合理。波动小了。

从绝对价格来说,当前2万刀的单价,超过了历史上87.2%的价格——最近19个月建立的头寸是亏钱的,19个月之前买入的都还有盈利。

1.2 减半周期又蒙对了

我依然怀疑,四年减半周期的本质其实主要是巧合;但我确信,以这个周期操作非常危险。

自上而下视角,全球宏观流动性的周期波动主导了价格的中短期运动;

自下而上看,冰糖橙特殊的规则设计,在早期显著影响着供求关系,这恰好与宏观流动性同频,在这个巧合下,形成了“四年减半周期”一说。

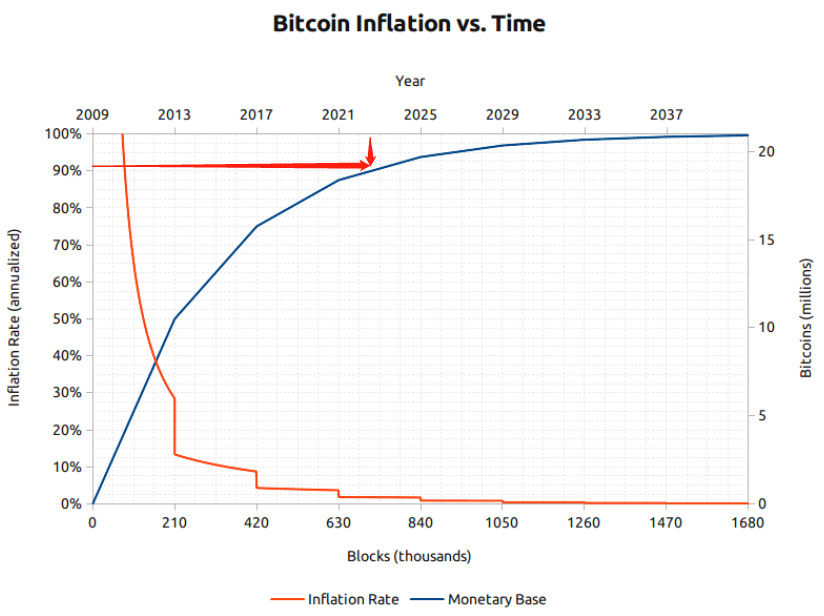

很显然,这个周期不是价格波动的本质,尤其是在91%的币都已经开采出来的情况下,剩余的筹码对这个市场的增量微乎其微——在当前这个四年周期中,每个季度的新增产量,只相当于存量的0.4%。以“减半”为炒作噱头,号召力将会越来越小,产量衰减已经不是价格重要的驱动力量了。顺带着,以供求关系建立的模型,不管是S2F还是S2FX,注定都会失灵。

所以减半周期最多可以作为历史行情的总结,不能作为策略的指导和行情预测,尤其不能以此计算顶底时间,属于名副其实的刻舟求剑。

2. 全球缩表的冰山一角

坊间给冰糖橙最常见的标签,“没有使用价值”、“没有实际价值”,说的是此物同黄金一样,与衣食住行、工业、农业、商贸没有关系。

基本没错。这不是工业原材料——不能用;不是消费品——不能吃;更不是权益、固收、不动产和农田这样的资本资产——不能孳息。后者是巴菲特主要论点。

这个判断也完全适用于黄金。不同的是,按照金融学定义,黄金归属于避险资产(名义上的避险,实际中并非如此),冰糖橙应属于风险资产。

与实体经济关联低,不可避免地与货币关联高。所以,冰糖橙与黄金一样,基本面主要不在实体经济,而在于金融。这样,就很容易能理解,2020年新冠疫情爆发,央行主导衍生出的天量信用,催生了大牛市;2021年加息缩表,信用湮灭,引发金融市场风险偏好收缩,最终也导演了大熊市。

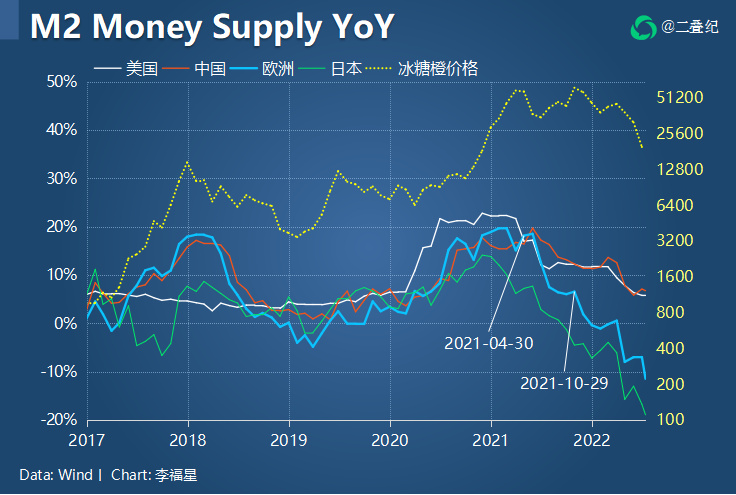

从全球四大经济体的M2同比,可以很明显看到这个联系。2021年二季度,欧、美、中三地M2见顶,日本更早一点,冰糖橙也随之见顶;下半年,由于大量筹码被金融机构囤积,加之很多追高的散户,反弹冲到6.9万所需要的能量比上半年到达6万要小得多,其时,美国M2走平,欧洲M2小反弹。

我发现,冰糖橙价格走势与欧元区M2拟合得更好,或许是因为,欧洲M2变化贡献了全球货币流动性较多波动之故。

在今年俄乌开战伊始,全球美元流动性陷入紧张状态,但是冰糖橙却没有下跌,承受住了第1波冲击,到四月才开始启动暴跌,而美债、美联储加息预期、大宗商品、全球成长股,都早早做出了反应。感觉就像一个在宴席上不断被羞辱的人,一直隐忍不发,别人都夸他好脾气了,等饭快吃完,他却出人意料地掀了桌子。

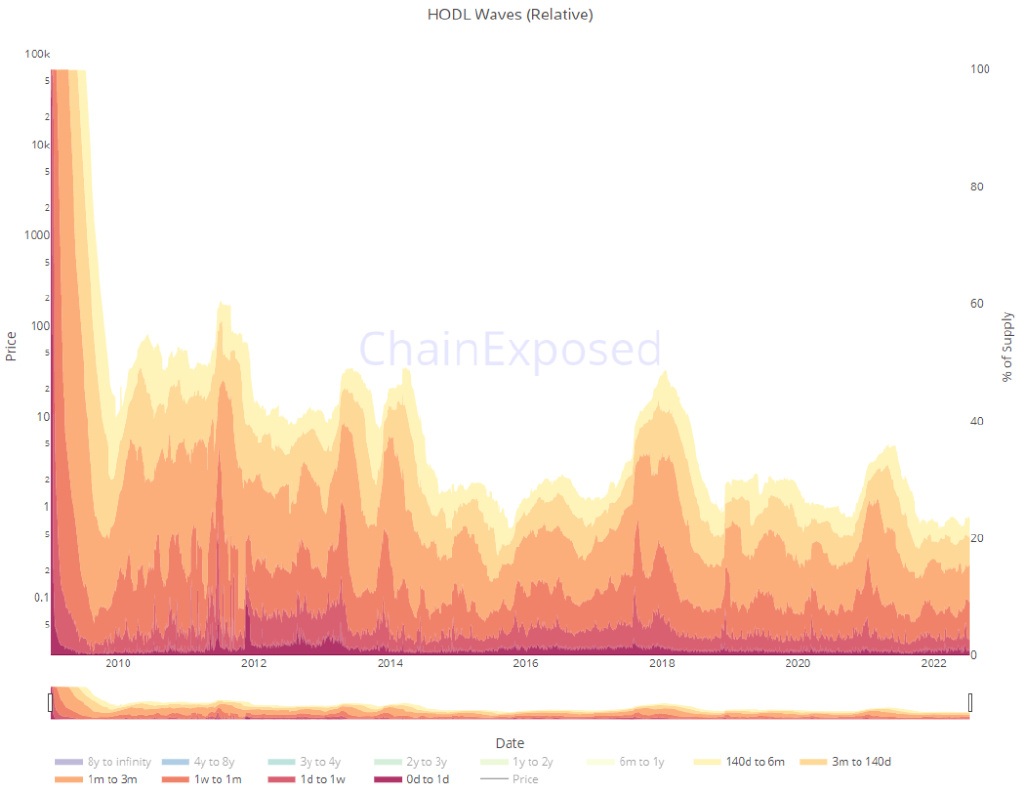

在这个意义上也说明,市场定价并没有那么有效率,也就是说,市场里面交易的筹码并没有那么具有代表性——活跃筹码太少了,不能完整反映供需变化。

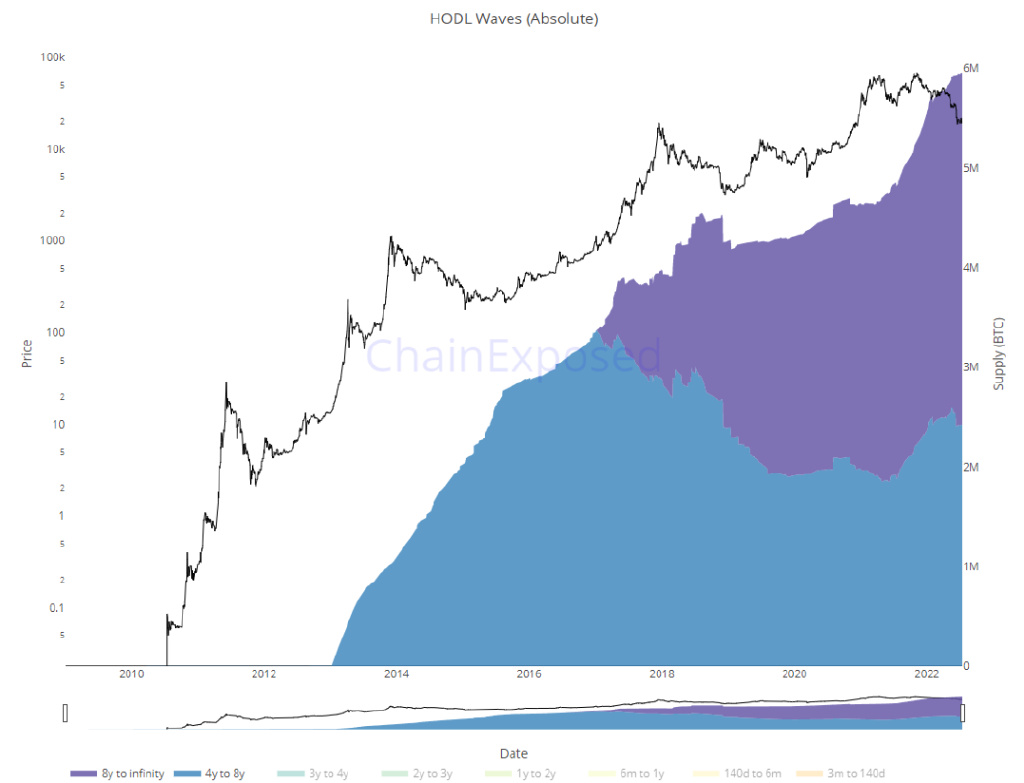

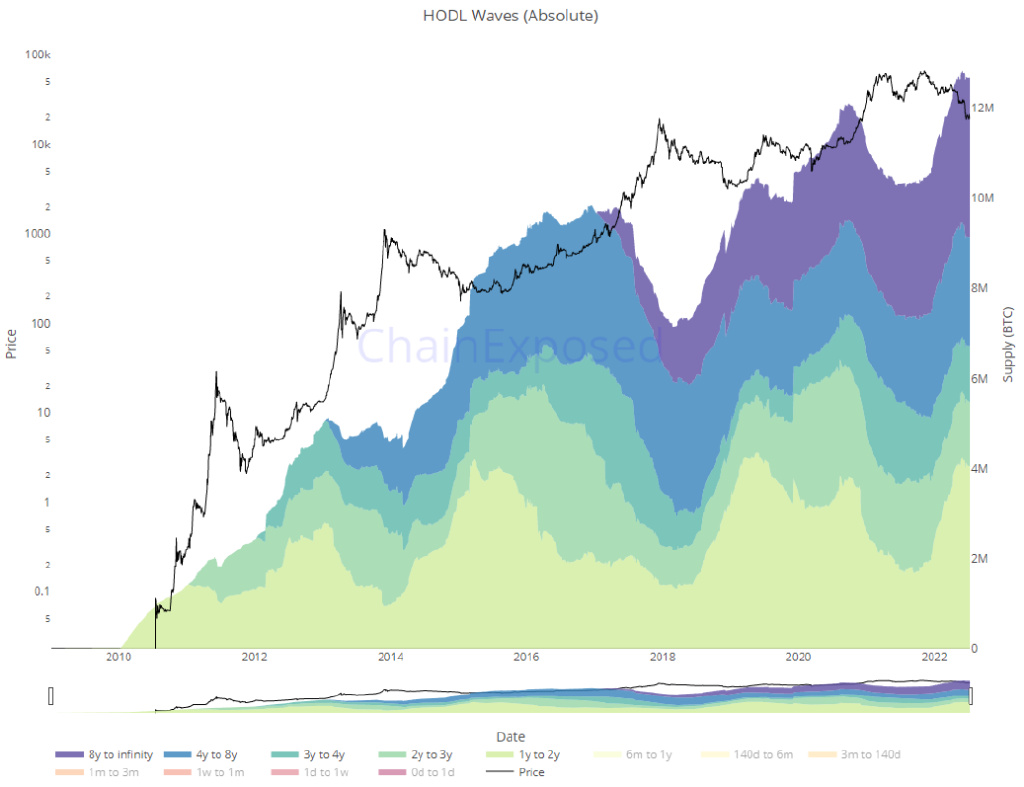

大量筹码藏在深闺人未识。从链上数据看,现在至少有593万枚、超过30%的冰糖橙,静止不动的时间超过四年,毫不关心市场发生了什么。这些至少经历一个牛熊周期都不出来活动的筹码,不管是丢了,还是主动雪藏,几乎是永久地退出市场流通领域了。

通胀终究会下去,牛市还会回来。未来,在考虑黄金替代市值、考虑供求关系的时候,请记得这些永远不会再出现的筹码。

3. 趋势的驱动力:共识的蔓延→共识的加强

欧美的环保思潮经常要面对挫折,冰糖橙不一样,去中心化思潮是一去不回头的。环保思潮之所以受挫,是因为它基于远期的理想,近在眼前的利益会经常出来打脸;而去中心化思想是基于根本利益的,人类社会的现实会一次次出来,强调这个利益。

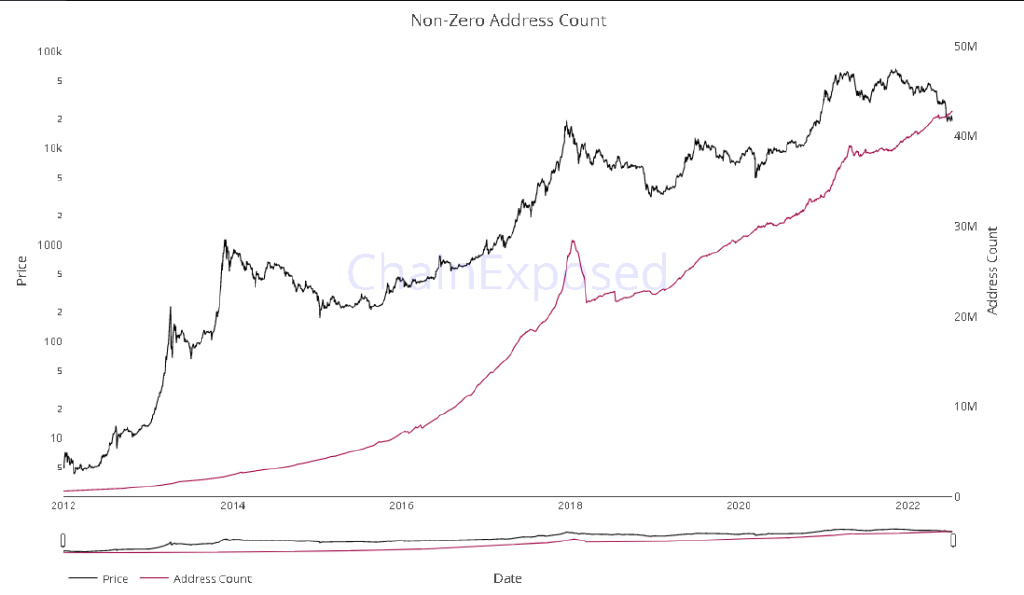

共识是如何在全球沿着网线蔓延的?看地址,看算力,看链上交易量,看衍生品市场。冰糖橙链上的非零地址数,目前达到4000多万个,这还是类似“M0”范畴内的账户。考虑到间接持有者、冰糖橙影响下的其他Crypto用户,全球总用户将达到1亿这个量级。

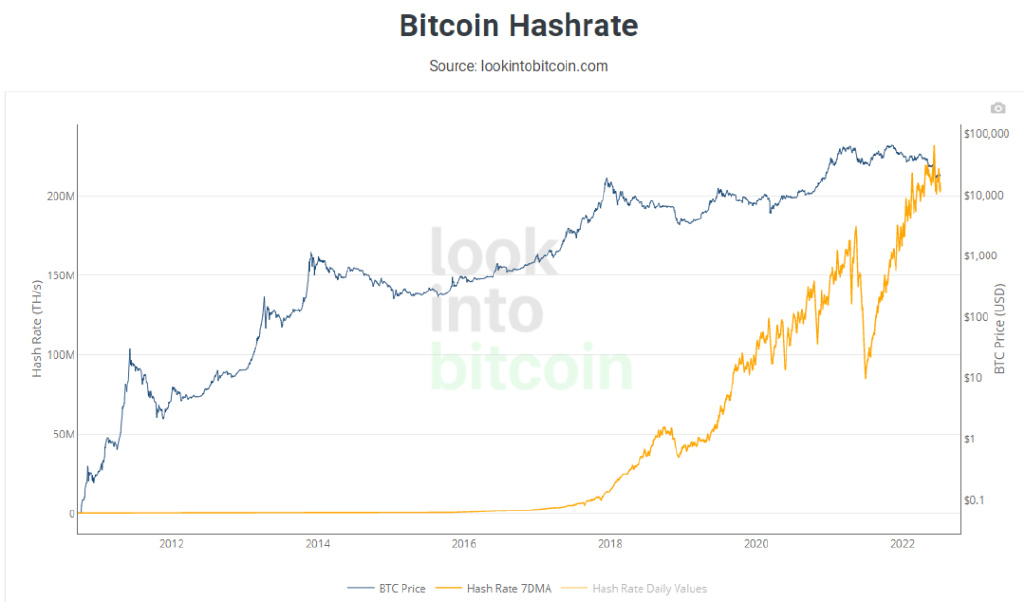

冰糖橙全网算力Hashrate保持在200EH/s左右……每秒计算2万亿亿次。全球领先的天河三号E级超算是百亿亿次。形象一点说,当前用于保护冰糖橙网络安全的力量,大约等于7.6万亿台家用电脑的算力总和。要攻破这个网络,地球上好像还不存在这种力量。

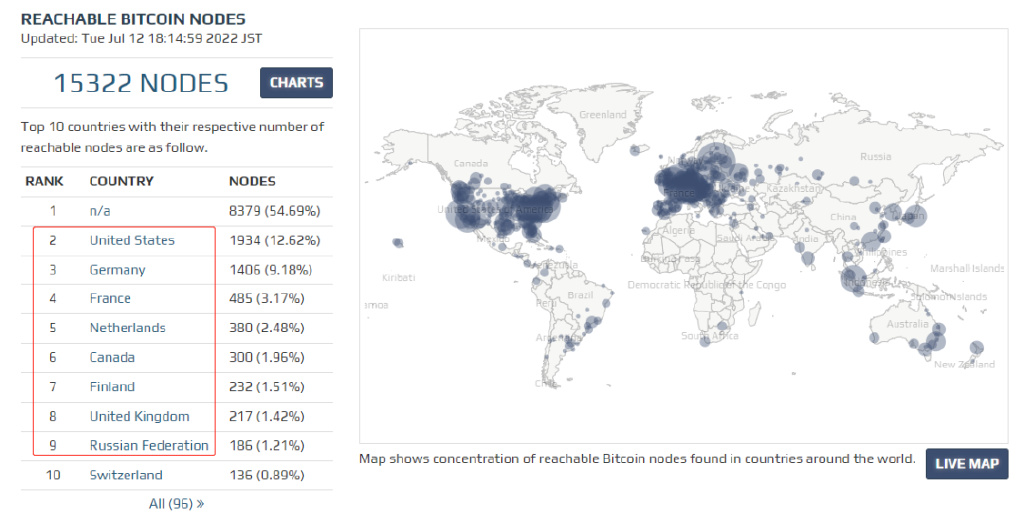

目前运行的冰糖橙网络全节点有15000多个,分布在全球80多个国家和地区——主要是欧洲和美国,并且有相当大比例是匿名节点。

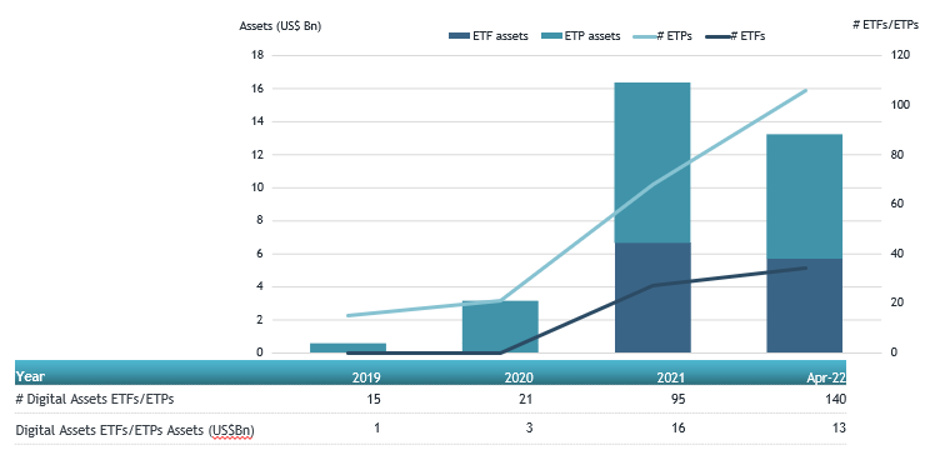

2020年开始,华尔街开始大规模进入冰糖橙市场。据etfgi统计,截至今年4月,在全球13个国家上市了140多只Crypto ETF/ETP,分布在17个交易所(国家级交易所),资产规模130多亿美元。这是冰山在水面上的部分。

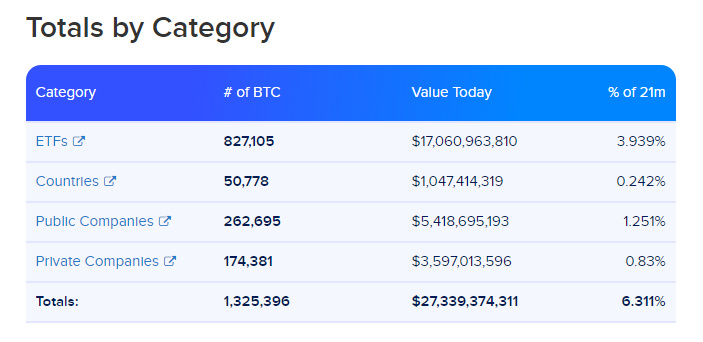

目前持币机构,从资管公司和投行发行的ETPs,到作为法币储备的国家,还有上市公众公司、私人股权公司、对冲基金、家族基金、捐赠基金、养老金等。

13年时间,在全球拥有超过1亿用户、百万矿工,市值最高逾1万亿美元,一度超过腾讯特斯拉成为全球第 5 大资产, 按照M0计算跻身全球五大货币——而这一切,没有CEO,没有管理层,没有融资,没有营销公关,一切都是人们自发的行为。

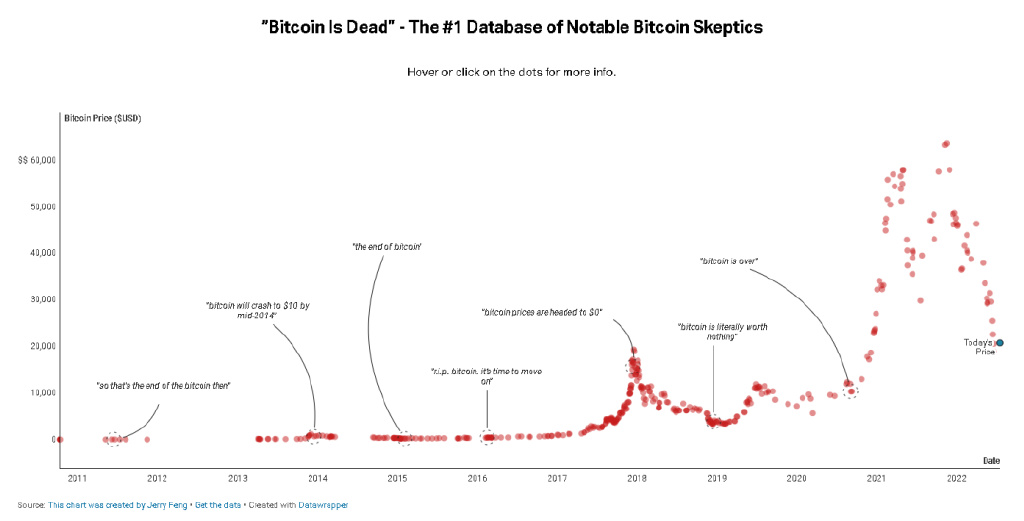

但是,十几年来,媒体和知名人士上却至少发布过385次冰糖橙的讣告。

目之所及,在现有的视野里面,我们并没有看到可以有什么东西可以杀死它,而加强共识的事情却源源不断——俄乌战争爆发后,欧美诸国对敌国的高净值平民做的事情,切切实实地为冰糖橙在全球范围做了一次大广告。

4. 周期的驱动力:流动性→风险偏好

大部分金融资产,是“软泥上的青荇”,是一根水草随波飘摇,基本面要包括水波的大小(货币供给),更重要的是根系下的泥土(现金流、净利润)。

新型金融工具冰糖橙,体现在金融市场中,就是“浮萍漂泊本无根”,涨跌全靠大水推。

2020年新冠疫情爆发后,欧美央行无限制放水,驱动全球资金的风险偏好走向极端,全球风险资产大涨,根系不深的成长股,和没有根的Crypto大出风头。

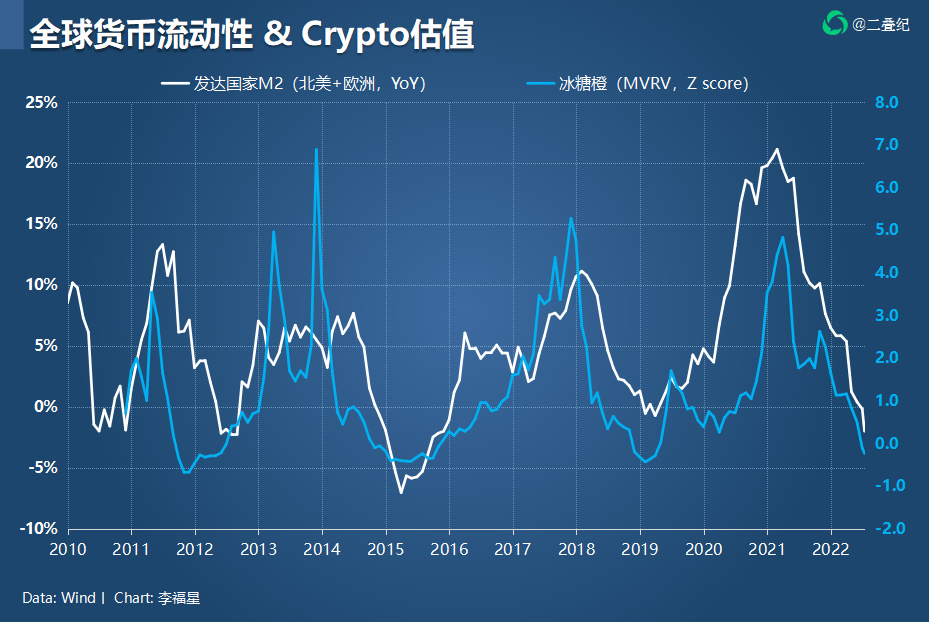

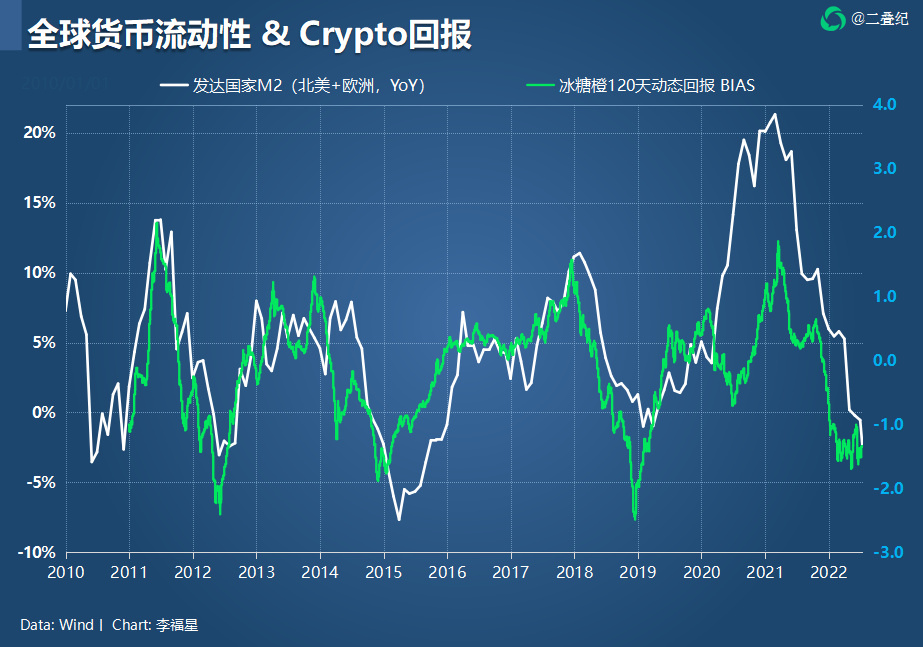

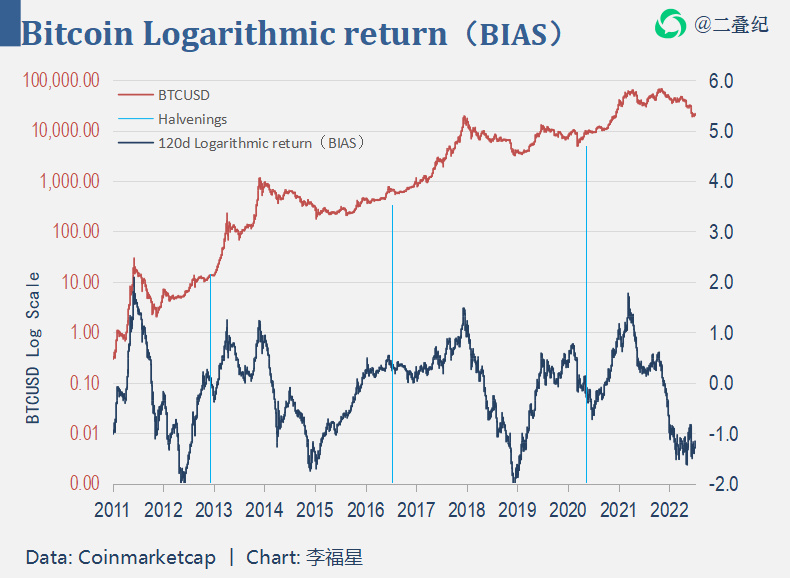

从全球流动性周期和冰糖橙的估值变化中,我们能感受到流动性是如何驱动风险偏好,让风险资金一次次临幸冰糖橙的。2010-2011,2012-2014,0,25-2017,2019-2020,每一次全球货币供给的放量,都引发了冰糖橙估值的飙升,只是提升的幅度在降低,毕竟这十年,价格已经涨了10万倍。

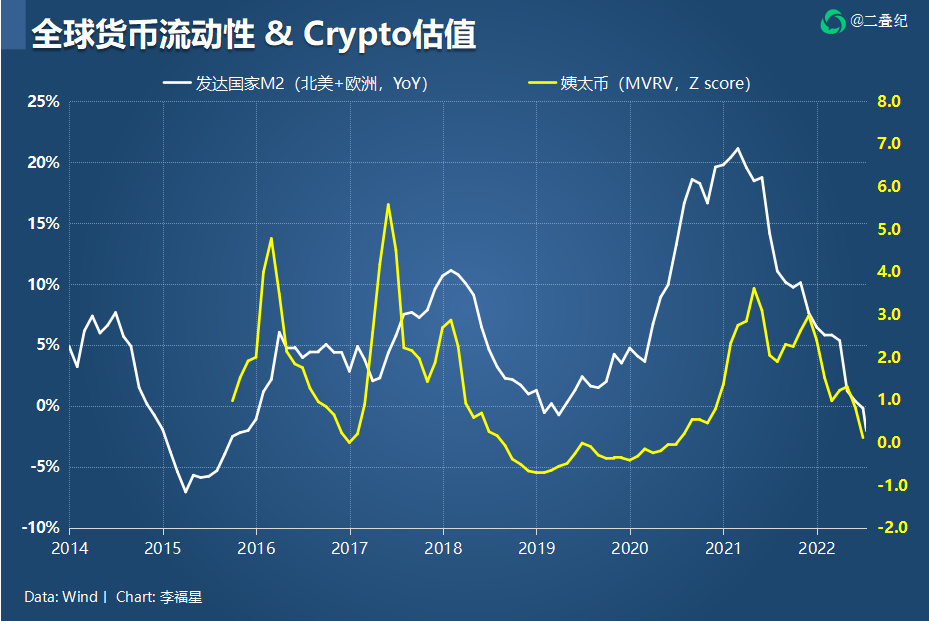

姨太币:“俺也一样”。

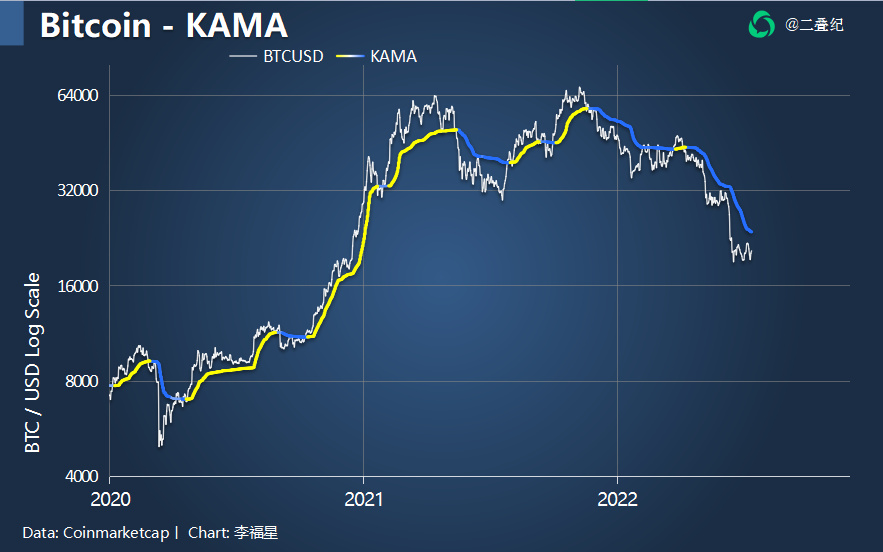

在价格细节上,能得到更多印证,似乎宏观货币流动性就是3~5年尺度最大的基本面了,贡献了绝大部分波动。

从美元价格的角度,全球流动性紧张带来的冰糖橙价格下跌,尤其明显。2018年Q4、2019年Q3、2020年3·12、2021Q4,全中。以至于,把全球美元流动性作为Crypto的短期风险指标,可以说非常好使了。

2021年一季度以后,美联储勇斗通胀是全球金融市场最大的基本面,市场围绕这个主题的交易可能还会持续一年。未来某日,通胀回落,增长作为头号问题摆上全球央行桌面,风还会吹起来。

不要听芒格、巴菲特对冰糖橙的辱骂,以二位老者为代表的对冰糖橙的所有非议,都可以一个字不改地用在黄金上。黄金没有价值吗?黄金作为美元实际利率的反向资产,在加息周期中往往跑赢全球风险资产。

再看看大宗商品之王、经济学界名誉博士学位获得者、全球工业应用最广泛的原材料——铜,一样跟随全球流动性周期波动。谁还不是个央妈哺育下的宝宝呢。

这几年时间大都花在证券投资的学习上,未来有时间,准备开发一下冰糖橙胜率系统,梳理那些对价格周期性运动提供驱动力的因素,归纳成简单的指标。现在的想法是:

第一层:全球货币流动性(数量、价格)

第二次:全球资金流动性(数量、价格)

第三层:全球信用环境(数量、价格)

这样一层层刻画下来,构建成冰糖橙价格中期(3~5年)胜率。

5. 傻瓜都能看懂的估值

胜率系统并不容易掌握,更容易的观测和理解的是赔率系统,简单、明确并且很实用。

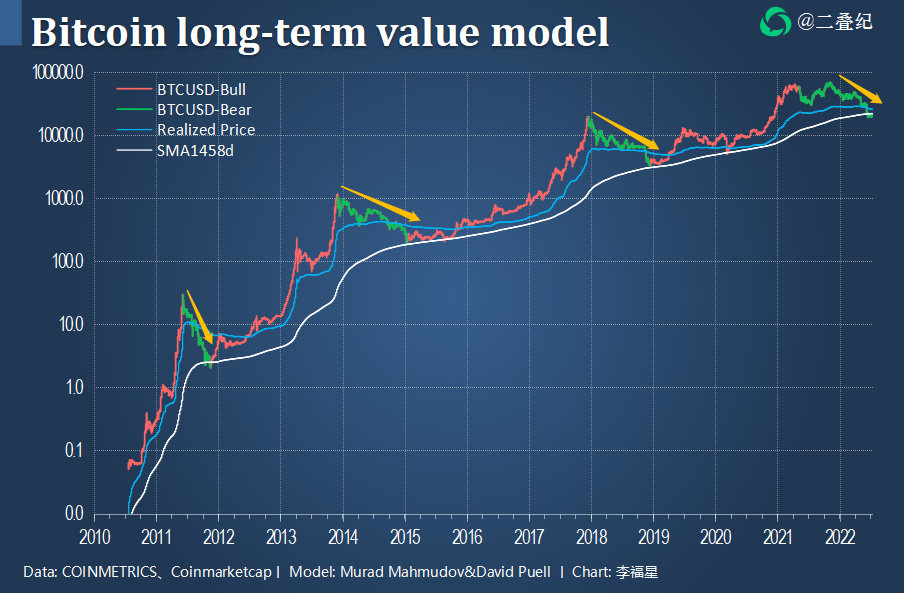

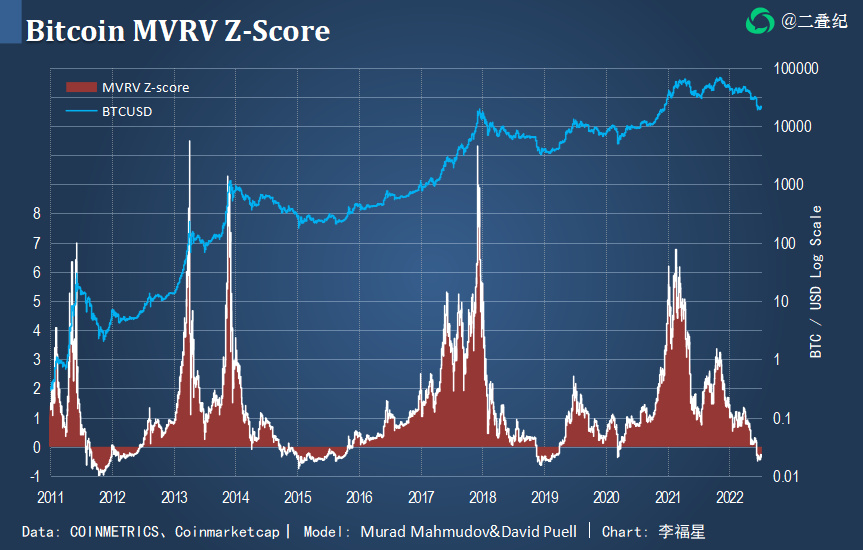

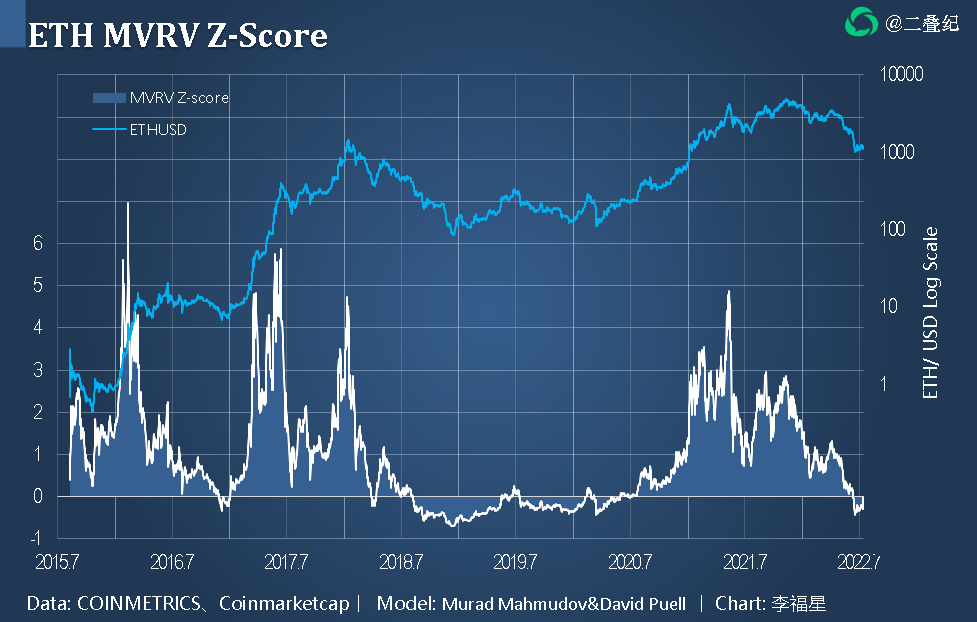

几年前我用几万字介绍过MVRV这个赔率指标,目前看依然非常好用。标准化调整后的MVRV目前低于0,如果 Realised Value 这个中枢继续有效的话,那么当前妥妥的是第四次历史大底(2020年3·12未计入)。

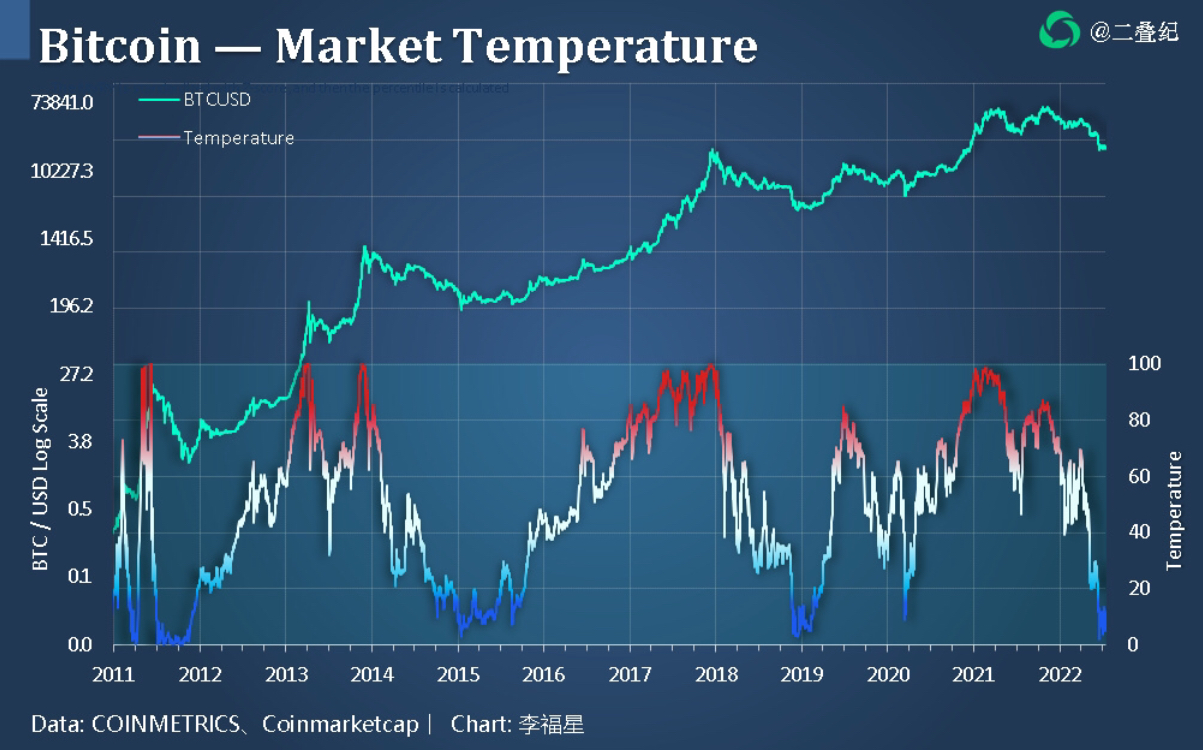

但是我有点不喜欢温度计这个指标了,感觉信息被过度加工了,有过度符号化的嫌疑。目前是10度,历史性底部。

姨太币的估值:俺也一样。

总之这个周期就是3~5年,就是说,这是一个比较好的中期投资,如果连这么个周期长度都不愿意等的话,那么说明你不想赚大钱,就想弄点蝇头小利。

就像2020年3·12那天下午6点,那个黄昏,我意识到“这就是历史”——这一次我没有这么强烈的触动,但是一想到,竟然还有人能以2万美元把这种水果成箱地往家里搬,我就感觉到嫉妒。尽管这种嫉妒心理远不如3·12的时候那么强烈。

用 MVRV 模型,基于十几年历史经验计算出的公允价,应该在4.2万美元。

所以,再一次:当前2万美元,你买不了XX,也买不了XX……

5.1 历史不会重复细节

历史经常重复,但是细节几乎从不重复。即使重复也是巧合。

分析数据要定量,决策判断要定性。相比战略性地研究逻辑,扣细节一文不值。纠结估值是1.2 还是1.3,远不如判断当然是贵、便宜或非常便宜重要。

价值判断是一个主观的事儿。所以,对于观测者而言,所谓的抄底区间,所谓的底部,所谓的顶部,都是叠加态的,是薛定谔的猫。

进一步,市场经常重复的是情绪起伏、重复的是动力学关系、重复的是周期交替,但并不是重复情绪有相同的反应、逻辑传导有相同的深度、相同的广度。

周期虽然在循环,但绝不是在时间和空间上能达到相同的刻度。就好比当再一次发生地震时,你不能指望房子还会以上次那样的姿势倒塌,造成一样的破坏。

再进一步,我们不能指望市场知道我们在想什么,不能指望市场能满足我们的期待。因为所谓市场,只是一群不认识的人,在屏幕后面不停地出价,互相买卖——完全不能指望这个复杂的、动态变化的、充满噪音的、交易行为非线性传导的、情绪心理在疯狂与绝望之间转换的群体合力,去满足我们的期待。

你在电影散场的时候摔倒了,不能指望人群停下来,容你捡起散落一地的爆米花。

6. 长期趋势和价值

未来会怎样?基本面的判断,基于每个人的世界观、价值观,是个见仁见智的事。

自始至终,尽管外界的支持者和批判者给冰糖橙贴过多种标签,甚至支持者内部的认知也有过多次转变,但是经得起时间考验、最广泛认可、最硬的共识,是 “抗审查的完全个人主权资产” 这个主题。

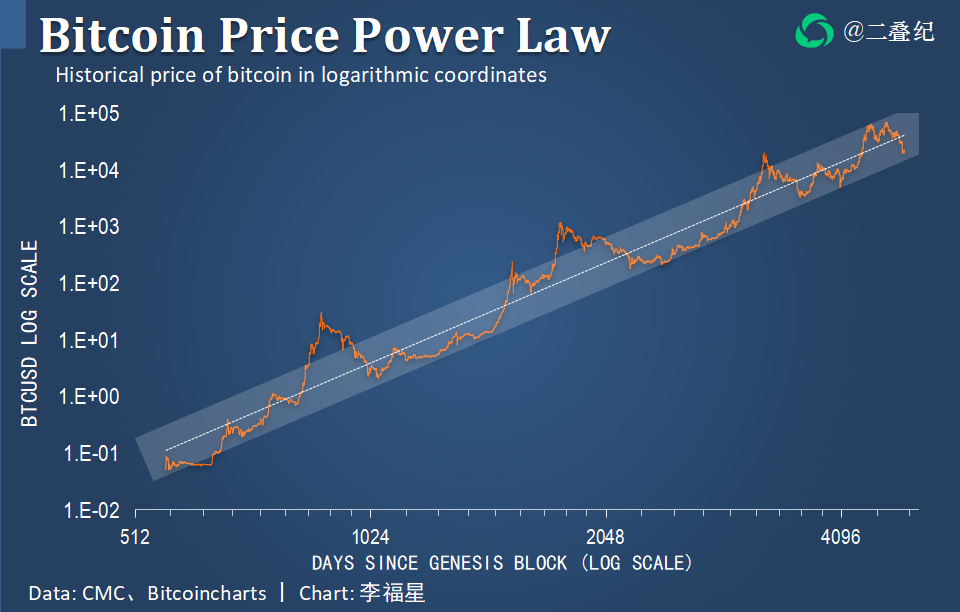

只有这个故事的蔓延,才能解释大周期视角下符合幂律法则的长期趋势。

只有在这个故事的前提下,才能找到流动性驱动下的价格周期的轴心。

很多交易者一到价格下跌就开始想象:“是不是要归零了?”看问题要抓本质。什么时候冰糖橙的长期价值会被破坏?当自由主义愿景——以及这个愿景下去中心化、抗审查、匿名性、去信任体系、主权个人等等叙事,这些特质——或者说这样的意识形态,受到伤害的时候。

最近三年地球上发生的诸多事情,都大大加强了以上叙事。

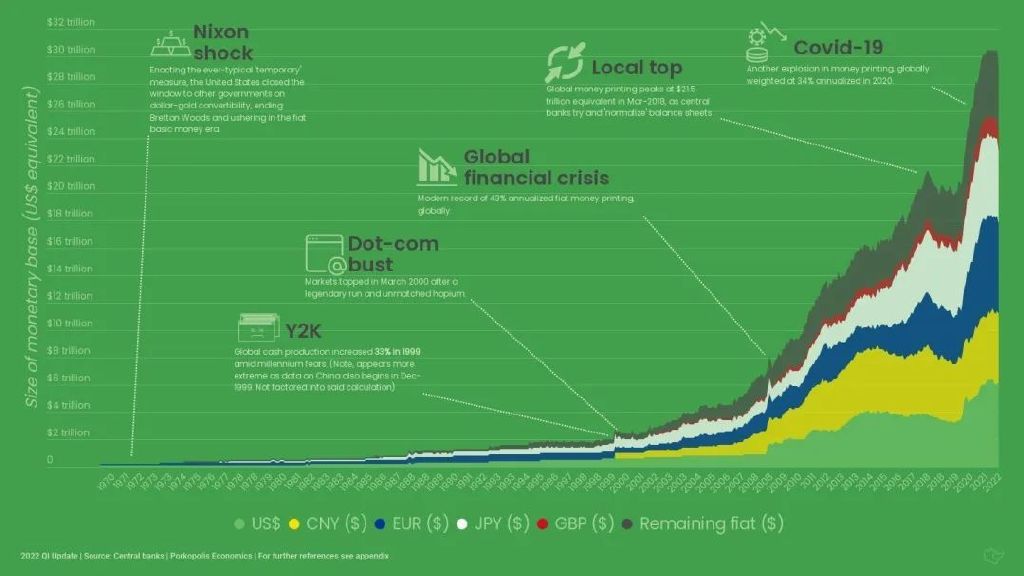

有人担心:货币会不会不再增发,那样法币泛滥的反面冰糖橙,就失去了存在的价值。看看历史,全球基础货币在1970s以来是这样的走势:

我不了解政治学和人类学,但想破脑袋也想不出来,ZF在什么情况下会放弃MMT,放弃用印钞续命,持续性地收缩货币供给。尤其是西方ZF,全民普选给你权力,是让你干这个的吗?选你上来是让你发钱的,让你帮大家寅吃卯粮的,好好干,这是你的政治使命。

突然就想起了我们村里的村委选举,竞选团队那是比赛着送粮、送油、送好处,村民自然是开心的,很少操心羊毛究竟来自哪里。ZF也是这样,竞选的时候比赛着承诺政绩,打包票让经济复苏——不增加债务,怎么推动经济复苏,靠嘴巴就能把事给办了么?

市场对长期价值又是什么看法?首先要说明,事情如何变化取决于参与者怎么做,而非旁观者怎么说。参与者怎么做的,区块链上的数据可以看到很多信息:

投资性头寸(最后移动日期超过1年),超过1200万枚,占总量的67%。

投机性头寸(最后移动日期不超过三个月),只有440万枚,占总量的23%。

一句话:超过三分之二的筹码都被长期囤积了,市面上只有四分之一在转手交易。至于他们为什么长期囤积……可能是忘了密码吧

7. 趋势项和波动项

总结一下:

冰糖橙有一个长期趋势,这个趋势目前符合幂律法则;趋势上升的本质来源是共识的扩散;这个共识在互联网世界中蔓延,且在动荡的现实世界中不断被加强。这是趋势项。

冰糖橙作为新型储值工具,是所有风险资产中最轻盈的那一个,没有实体经济做价值中枢,价格受全球宏观流动性影响,容易上天入地。因为没有锚,所以只看风。这是波动项。

虽然波动项的运动尺度很大,但是趋势项作为长期价值中枢,相对稳定。

找到趋势项和波动项的驱动来源,“减半周期”就迎刃而解。即使没有供给的紧缩,即使是固定供应量,价格也会呈现出周期运动。前几次产量减半提供了暂时的供需不平衡,加强了周期现象;但周期的本质不是供给的衰减,而是流动性驱动的中短期需求。“产量减半产生四年周期”是一个完美的假象,一个典型的归因偏差,会耽误你找到真相,会让你过错年。

屏蔽价格噪音,寻找因果关系;大视角观察分析问题,实事求是向未来思考;

不要主观想象,不要刻舟求剑;不要在某个价格等待,不要赋予时间以意义。

8. 没卖,也没买

最近一年我什么都没做。价格涨,价格跌,我不确定过去的这一切会发生。

我不确信大跌会发生,就如我不确信大涨一定会发生一样。我非常介意那个小概率的踏空,可能是永远无法弥补的事情——踏空的损失和回撤的损失,二者收益上高度不对称,心理上更是天壤之别。

人不能持有太高的期待,否则欲望会日夜鼓动你,早晚会吞噬你。这不光是我没有高位兑现、面对账面资产腰斩后宽慰自己的说辞,实际上,账户里的账面资产是市场的临时定价,不是你兜里的钱,你得用一个合理的中枢值给账户估值,这才是与你的长期认知相匹配的公允值。我一直说,过去的收益大部分是表现为运气的市场波动,只有少部分是认知带来的收益。

至于市场面的博弈,短期筹码、衍生品、杠杆资金、大户爆仓……对我来说没什么值得思考的,我不做这个尺度——事实上主要是我不想做这个难度。

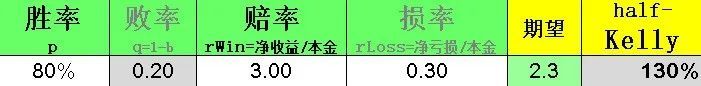

如果我还有法币,估计在六月中旬跌破24k的时候就已经把子弹打光了,因为二季度的Realised Price就是24k。这个估值,对应的赔率极高,加上中期时间尺度下的高胜率,潜在风险和潜在收益严重不对称。简单用凯利公式估算一下,即使是 half – Kelly 也应该满仓了。

9. 向前看

市场在下跌,没错,站在此时向后看,趋势是在向下。

但是做投资得想办法向前看,过去的事情和你没关系了,人没法回到历史中去交易自己的看法。

2012年5月,我第一次错过冰糖橙,5美元,大约两个盒饭钱。

2019年一季度,第一次开始入场,3400美元,一个普通白领两三个月的薪水。

2022年中,全球流动性收缩周期中,20000美元,北京一个普通白领一年收入。

记住这个数字。

*

文中引用数据未经核实,不排除该信息不出自其标注的作者的可能;

引用数据传播路径未经核实,不排除被篡改被编造和被嫁接的可能;

所引信息内容的真实能指未经仔细推敲,不排除本人有误读的可能;

所引信息内容的真实所指未经认真核实,不排除本人有误解的可能;

本文内容仅是整理个人学习收获的总结,文中想法未经过充分论证;

文中提及的信息,不代表我对相关个人和相关政治实体的政治倾向;

阅读本文不代表我对您就所述内容有直接和间接的价值评价和建议;

引用和借鉴该本文观点付诸实践,不代表我对您行动结果负有责任。

谢谢博主分享如此精彩的文章,看了以后对于囤大饼更有信心了。

感谢分享~

博主的文章很有深度,有数据、分析,还有自己的感悟,俺受益良多。